2023.01.24

暦年贈与が廃止に!?令和5年度税制改正でついに・・・

ここ数年、暦年贈与の実質廃止が囁かれ、毎年の税制改正の注目の一つとなってきました。 昨年、2022年12月…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2023.11.27

改正が騒がれた背景には「格差の固定化」が挙げられております。つまり裕福な親であれば、相続税を意識せざるを得ず、早いうちから相続対策に着手し、子や孫世代に贈与を利用して財産を移していきます。そうなると子や孫世代にその格差は継続されてしまうという問題がありました。そこで、欧米の相続・贈与の制度を参考にしつつ改正が行われました。

暦年贈与は皆さまが一般的にご存じの、年間110万円まで贈与税がかからないという制度です。この年間110万円というのは贈与をした人毎ではなく、受贈者(贈与を受けた人)一人についてですので、受贈者の贈与税額は下記の通り計算されます。

(贈与額-110万円)×税率-控除額=贈与税額

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に暦年課税に係る贈与によって取得した財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算するというものです。

簡単に言えば、相続前3年以内に行った贈与は相続時に再度相続財産に含めて、相続税を計算しますということになります(その含めた贈与財産について支払った贈与税は相続税から控除します)

令和5年の改正では、上記②の持ち戻し制度に改正が行われました。つまり、年間110万円の贈与税無税枠はそのままとなっています。改正の内容は、令和6年1月1日以降の贈与について、上記②の「3年前」が「7年前」になり、その延長した4年の間に贈与財産があった場合には100万円を控除するというものでした。

相続時精算課税制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し財産を贈与した場合において選択でき、この制度の贈与者である父母または祖父母などが亡くなった時の相続税の計算上、相続財産の価額にこの制度を適用した贈与財産の価額(贈与時の時価)を加算して相続税額を計算する制度です。この制度の贈与税の計算方法は下記の通りです。

(贈与額-2500万円※)×20%=贈与税額

※2500万円は暦年課税制度のように一年あたりではなく、贈与者一人毎で一生涯の総額になります。よって、例えば今年500万円の贈与を受けますと、翌年移行は残り2000万円となります。この2500万円の枠を全て使い切ると初めて20%の税率で贈与税が発生します。また、贈与者一人毎ですので、祖父・祖母別々になるので、それぞれ2500万円(合計5000万円)になります。 なお、この控除枠が残っているからといって、贈与税の期限内申告をしない場合には、控除が認められませんので要注意です。

つまり、この制度で贈与をした財産は相続時に全て贈与がなかったものとして相続財産に含めて計算(相続時に精算)する点、相続時精算課税制度を選択すると、暦年課税は利用できなくなる(つまり暦年課税制度のように110万円の無税枠がない)という点から、利用する人は非常に少なかった制度です。

この制度を利用して非常に有効なのは、将来値上がりが予測される財産、贈与財産から家賃のように収入が発生する財産などを贈与することでした。

なお、選択に際して注意したいのは、暦年課税制度に戻れないという点もありますが、相続時精算課税は贈与税申告の有無にかかわらず相続時の財産に含まれることとなりますので、一般に言う贈与の時効(6年)が適用されないということも忘れてはならない点です。

つまり、相続時精算課税を選択し、贈与をしたにも関わらず贈与税の申告をしなかったとして時効の年数を経過していたとしても、その贈与財産は相続財産に含めて相続税の計算をしなければなりません。

上記のように相続時精算課税が利用されない背景には、暦年課税制度のように110万円の無税枠がなかったためですが、令和5年の改正で令和6年1月1日以降の贈与について同様の110万円の控除が設定されました。

また、相続時精算課税で贈与をした財産は、その贈与時の価額で相続財産に加算されるため、不動産に対して被害を受けたことで価値が下がっても、贈与時の価額となってしまうため、災害の多い日本では採用されにくかった理由の一つと言われていました。この点も改正され、災害などで価値が下がった場合には、その被害部分を贈与時の価額から控除することとなりました。

この点については、それぞれの状況によって異なりますので、一概には言えませんが、おおよそ次のように分類できると思われます。

・贈与者の相続開始まで時間(7年以上)があると考えられる方

・贈与者の孫・この配偶者など相続時に財産を受け取らない方

・贈与者の相続開始まで時間がないと考えられる方

・祖父母や両親から住宅購入資金などの多額の財産を受け取りたい方

・将来、非上場株式や不動産のように、値上がりが予想される財産の贈与を受けたい方

今回の改正で納税者の方に不利になってしまうのは、贈与財産の相続財産への持ち戻し制度の年数が増えることにつきると思われます。

今回の改正では令和6年1月1日以降の贈与から3年から7年に延長されます。つまり、令和6年1月1日に贈与した財産は令和13年になるまで気が抜けないということになります。しかし、たった一日の違いですが、令和5年12月31日に贈与をしたものは、令和9年になってしまえば持ち戻しの対象にはなりません。

また、110万円が無税なので「100万円や110万円までの贈与にしておこう」というお考えを耳にしますが、例えば500万円祖父から18歳以上の子に贈与をした場合にかかる税金は48.5万円です。贈与額との比率でかんがえますと、9.7%となりますので、相続時に10%以上の税率が見込まれる場合には、よほどここで多額に贈与をする方が有利と考えられます。よって、令和5年のうちに積極的に贈与をしておくことをお勧めしております。

ただし、ご注意いただきたいのは、贈与は「あげた」「もらった」の認識があって初めて成立します。もし、成立していなければその財産はお亡くなりになられた方の財産であるとして、相続税の対象となるため、相続税の税務調査の時にこの点がよく問題になります。特に受贈者が未成年の場合には法律的に有効な意思表示をすることができませんので、両親が参加した贈与契約書をしっかり用意するなど、贈与成立の証拠をきちんと残しておきましょう。なお、財産を受けると人が、例えば孫で養子になっていないなど「相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人」に該当しないのであれば、この持ち戻しの対象にはなりませんので、焦る必要はありません。

もし、贈与に不安があれば積極的に弊社をはじめとする専門家にご相談下さい。

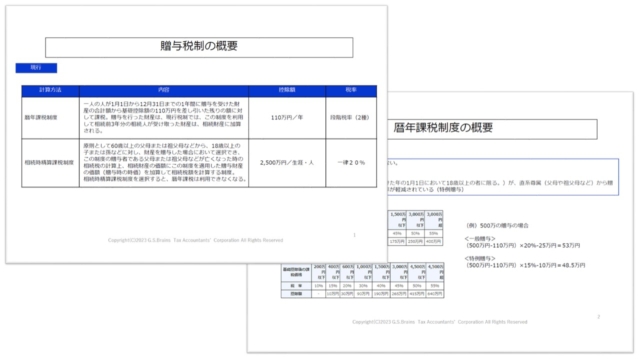

贈与税制の概要をまとめた資料をご用意いたしました!ご希望の方は下記よりダウンロードいただけます。

贈与税制の概要をまとめた資料をご用意いたしました!ご希望の方は下記よりダウンロードいただけます。

※同業・競合他社様からのダウンロードはお断りしております。

相続対策の事例をまとめた資料をご用意いたしました!

相続対策の事例をまとめた資料をご用意いたしました!

ご希望の方は下記よりダウンロードいただけます。

<内容>━━━━━━━━━

・おひとりさまの相続対策

・認知症が与える相続の注意点

・想定外の相続人に対する備え

・遺言書の種類と効力

・大切な資産を認知症から守るための対策

━━━━━━━━━━━━━

※同業・競合他社様からのダウンロードはお断りしております。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる