お役立ち情報を発信していきます

萱野修弘

G.S.ブレインズ税理士法人 執行役員

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2023.07.24

令和4年4月19日最高裁判決のタワマン節税に関する納税者敗訴の事案についても、以前のコラムでご紹介しておりますので併せてご覧ください。

不動産購入による節税対策は慎重に

不動産購入による節税対策は慎重に

相続税対策として、タワーマンションをはじめとした不動産の購入を検討されている方もいらっしゃるのではないでしょうか?

しかし、先日不動産の相続税をめぐる訴訟において、過度な節税に警鐘を鳴らすような判決が下されました。その訴訟を踏まえて、今後の不動産を用いた相続税対策の考え方についてお伝えいたします。

(参考)国税庁│マンションに係る財産評価基本通達に関する有識者会議について

『最低でも市場価格の60%』

これが新しい評価額として検討されている、評価額の目安となります。

タワマン節税による節税効果の基となっていた時価と相続税評価額の乖離が、時価主義の下、適正化されていくこととなります。

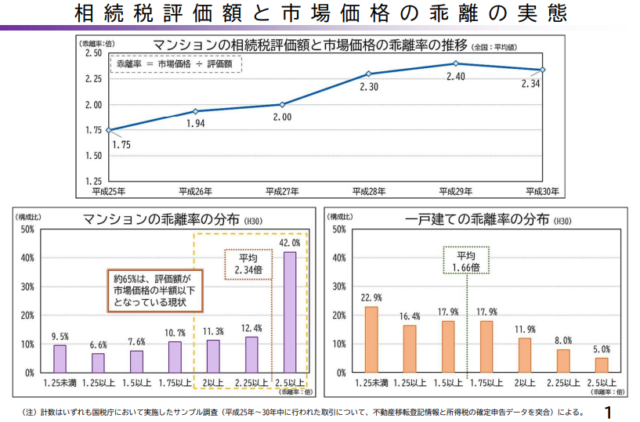

現状、マンションの半数以上が市場価格の半額以下の評価額となっているのに対し、一戸建ては市場価格に対して約60%の評価額となっていることから、一戸建てにおける市場価格と相続税評価額の乖離率とのバランスをとるという趣旨です。

以下、本有識者会議において公表された資料です。

※出典:国税庁HP内PDFファイルより抜粋

(https://www.nta.go.jp/information/release/pdf/0023006-018.pdf)

令和6年1月1日以後の相続等又は贈与により取得した財産について適用されることが想定されています。

すると、駆け込みでのマンションの贈与が想像されますが、過度な節税となる贈与を実行される際はご注意ください。それによりどんなリスクが想定されるかというと、本稿の冒頭でご紹介しました、令和4年4月19日最高裁判決のタワマン節税に関する納税者敗訴の事案がそれにあたりますので、こちらをご参照ください。

不動産購入による節税対策は慎重に

不動産購入による節税対策は慎重に

先日不動産の相続税をめぐる訴訟において、過度な節税に警鐘を鳴らすような判決が下されました。その訴訟を踏まえて、今後の不動産を用いた相続税対策の考え方についてお伝えいたします。

| 建物 | 固定資産税評価額 × 1.0 |

|---|---|

| 敷地権 | (路線価方式) 路線価 × 地積 × 敷地権割合 又は (倍率方式) 固定資産税評価額 × 評価倍率 × 敷地権割合 |

現行の相続税評価額 × 当該マンション一室の評価乖離率 × 最低評価水準0.6 |

新しい評価方法がどういう流れで計算されるのか、上記だけだとよくわからないかもしれませんが、簡単に言うと、

『現相続税評価額に評価乖離率を乗じて市場時価に戻し、その60%とする』

ということです。

また評価乖離率は、

『築年数』、『総階数』、『所在階』、『敷地持分狭小度』

の4つの指数を基に算出されます。

マンションの条件が良ければ評価乖離率は上がる、ということです。

ここまで新しい評価方法を解説してきましたが、新評価方法により全てのマンションの評価額が変わるわけではありません。

対象となるマンションは以下の通りです。

| 新評価方法により評価額が変わるマンション |

|---|

| ①総階数3階以上の物件(総階数2階以下の物件は対象外) |

| ②区分所有されている居住用部分が3以下であって、かつ、その全てが親族の居住用である物件以外の物件(いわゆる二世帯住宅等は対象外) |

| ③相続税評価額が市場時価の60%未満の物件 |

| ④相続税評価額が市場時価の100%超の物件 |

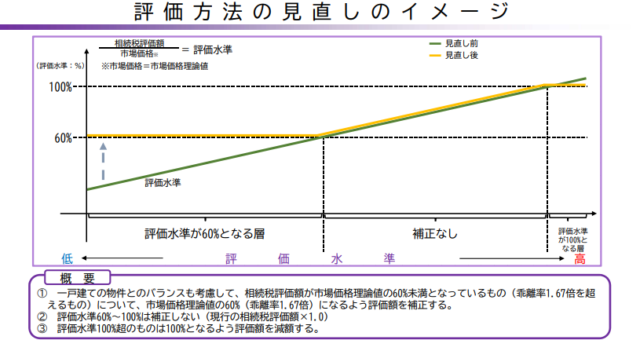

上記③及び④に関する評価見直しのイメージは下図の通りとなります。

※出典:国税庁HP内PDFファイルより抜粋

(https://www.nta.go.jp/information/release/pdf/0023006-018.pdf)

イメージ図の左から見ていくと、

Ⅰ 相続税評価額が市場時価の60%未満の物件の評価を引き上げ、

Ⅱ 60%~100%は据え置き、

Ⅲ 100%超は評価額を減額する。

ということとなります。

令和6年1月1日以後の相続等又は贈与財産からの適用を目指して検討が進められていますが、まだ確定ではありません。

また新たな情報が出ましたら本コラムでもご紹介しますので是非引き続きご覧いただければと思います。

次から次へと節税策が封じられ、益々困難となる相続対策ですが、その様な中でもできることはあります。

少しでも将来に不安を感じられている方は、是非、私たちにご相談下さい。

相続対策の事例をまとめた資料をご用意いたしました!

相続対策の事例をまとめた資料をご用意いたしました!

ご希望の方は下記よりダウンロードいただけます。

<内容>━━━━━━━━━

・おひとりさまの相続対策

・認知症が与える相続の注意点

・想定外の相続人に対する備え

・遺言書の種類と効力

・大切な資産を認知症から守るための対策

━━━━━━━━━━━━━

※同業・競合他社様からのダウンロードはお断りしております。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる