2023.03.17

令和5年税制改正による贈与制度改正の影響と考え方

令和2年~令和4年とそれぞれの税制大綱において、相続税と贈与税を一体的にとらえて課税するという観点から、現行の相続時精算…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2023.03.23

小規模宅地等の特例について簡単にご説明すると、亡くなった人が使用していた土地であれば、その土地を相続した人が一定期間保有し続け、さらに同じ目的で使用し続ければ、その土地の評価額を大きく減額し、相続税の負担軽減につながるという制度です。

その評価減の割合や、減額を受けられる面積の上限は使用目的によって異なります。

| 使用目的 | 減額割合 | 限度面積 | 備考 |

|---|---|---|---|

| 居住用 | 80% | 330㎡ | 事業用と併用適用可能 |

| 個人の事業用 | 80% | 400㎡ | 居住用と併用適用可能 |

| 同族会社の事業用 | 80% | 400㎡ | 居住用と併用適用可能 |

| 賃貸用 | 50% | 200㎡ |

※限度面積は1回の相続毎に受けられる限度となり、一度に全目的の限度面積を活用できるわけではありません。その相続において限度面積を100%利用しきるまでが1回の相続での適用限度となります。ただし、居住用と事業用は併用適用が可能であり、それぞれで100%適用することが可能です。

ex.)居住用165㎡(=330㎡×50%)+賃貸用100㎡(=200㎡×50%) ⇒適用可。

居住用165㎡(=330㎡×50%)+賃貸用150㎡(=200㎡×75%) ⇒適用不可。

居住用330㎡(=330㎡×100%)+事業用400㎡(=400㎡×100%)⇒適用可。

ここで気を付けなければならないのは上記要件だけでなく、誰が相続するかも非常に重要です。

例えば居住用について、配偶者が相続する場合にはいつまで保有しどう使うかは関係なく、無条件で適用を受けることが可能です。

特例適用の検討にあたっては、相続する人がどの様な立場の人か、どの様な状況にあるかも関わってきますのでご注意ください。

今度は視点を変えて所得税です。

不動産を相続した時、その相続した不動産を売却して現金を分けるということや、老人ホームの入居資金や納税等で現金が必要ということもあるかと思います。

そこで不動産を売却した場合、その売却して得た利益には所得税(復興特別所得税及び住民税含む。以下同じ。)が課せられます。

その所得税の優遇制度で大きなものを2つ確認していきます。

自分が住んでいる家屋を売るか、家屋とともにその敷地等を売った場合、その利益から3,000万円を控除できる特例です。

つまり自分が住んでいる不動産を売却した場合、利益が3,000万円までであれば所得税が課せられないということです。

では、その税制優遇制度が今回のテーマにどう関係するかですが、同居人が相続すれば適用を受けられ、それ以外の方が相続すれば適用を受けられないということから、遺産分割時の判断が非常に重要となる点で関係してくることとなります。

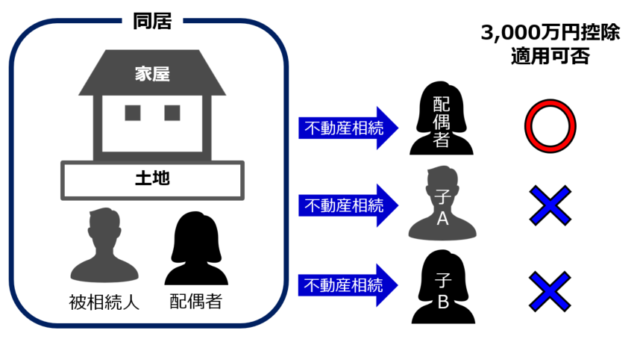

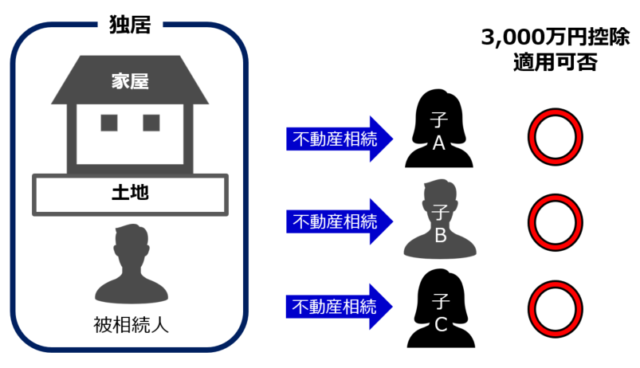

例えば、被相続人と配偶者が同居していた場合、いずれかの相続人が単独で相続した場合の適用可否は下図の通りです。

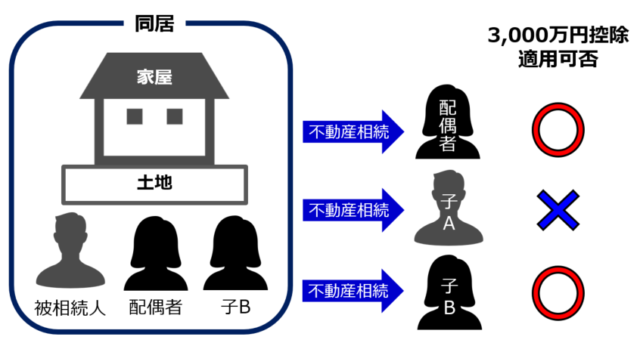

同居人がもっといれば下図の通りです。

この特例は不動産単位でなく人単位で適用が可能であるため、例えば、上図の場合に配偶者と子Bが不動産を2分の一ずつ共有で相続した場合、それぞれで3,000万円ずつ控除が可能となります。

ex.)売却価額:1億2,000万円・購入価額:6,000万円・分割:配偶者と子Bで共有

配偶者分 6,000万円-3,000万円-3,000万円(特別控除)=利益0円

子B分 6,000万円-3,000万円-3,000万円(特別控除)=利益0円

この他、マイホームを売った場合には、その所有期間(相続の場合は被相続人の所有期間が引き継がれます。)に応じた軽減税率も設定されております。

いずれの制度も不動産そのものの状況や居住状況によって細かい要件が定められており、それにより適用可否が変わってきますのでご注意ください。

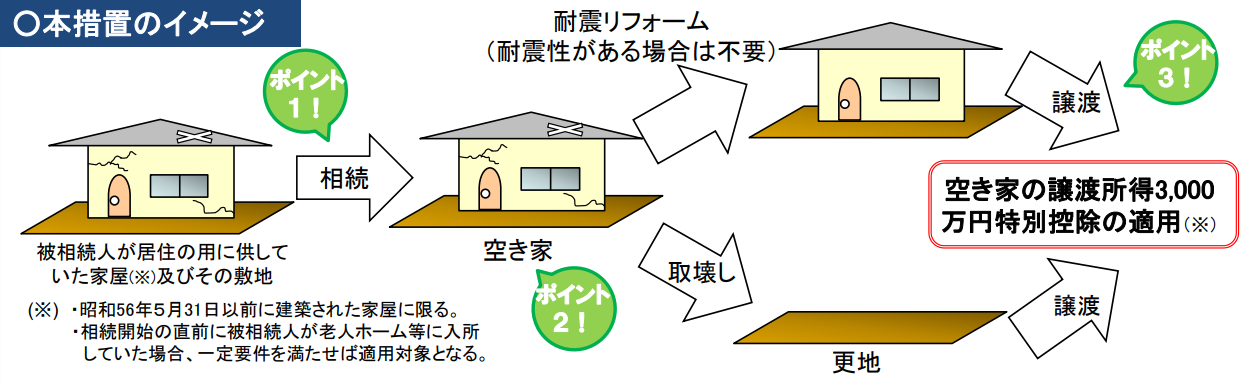

相続や遺言等で取得した、亡くなった人が住んでいた不動産について、家屋を新耐震基準に適合するようリフォームして売却するか、家屋を取り壊してその敷地を売った場合、その利益から3,000万円を控除できる特例です。

※ 出典:国土交通省HP内PDFファイルより抜粋

(https://www.mlit.go.jp/common/001284878.pdf)

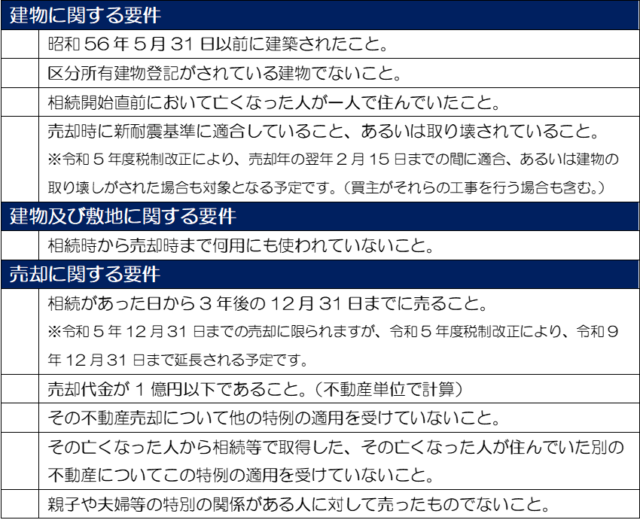

この制度は上記の通り、家屋を新耐震基準へリフォーム、あるいは取り壊すといった条件が付けられている他、下記の様な要件が設定されています。

では、今回のテーマにどう関係するかですが、マイホームを売ったときの特例と同様、何人で相続するかという点でその受けられる特別控除額が変わることから遺産分割時の判断が非常に重要となる点で関係してくることとなります。

この様に全員が共有で相続した場合、一人当たり3,000万円の控除が受けられるため、一つの不動産の売却で総額9,000万円の控除を受けることが可能となります。

※令和5年度税制改正により、対象の不動産を3人以上で共有相続した場合、一人当たりの特別控除額が2,000万円となる予定です。

ここまでご覧いただいた通り、

・誰が相続するか

・何人で相続するか

・建物そのものの状況がどうであるか

・その建物の利用状況がどうであるか

等、様々な要素を考慮して遺産分割を決めていくことで、将来の税金を大きく減額することも可能となります。

相続対策で遺言書を準備されることも多いですが、当然その内容についてもこれらを踏まえて準備することで、相続人により多くの財産を残すことも可能となります。

遺産分割で悩まれている方、相続対策で遺言書を検討されている方は、是非これらの特例も視野に入れた遺産分割を検討されてみてはいかがでしょうか。

特例の適用にはここに記載したものの他、具備すべき要件も細かく存在しますので、ご検討の際はお気軽にご相談ください。

相続対策の事例をまとめた資料をご用意いたしました!

相続対策の事例をまとめた資料をご用意いたしました!

ご希望の方は下記よりダウンロードいただけます。

<内容>━━━━━━━━━

・おひとりさまの相続対策

・認知症が与える相続の注意点

・想定外の相続人に対する備え

・遺言書の種類と効力

・大切な資産を認知症から守るための対策

━━━━━━━━━━━━━

※同業・競合他社様からのダウンロードはお断りしております。

【常時開催】相続・贈与無料相談

【常時開催】相続・贈与無料相談

相続は突然発生することが少なくありません。そして、手続きによっては期限があるものもございます。

事前に必要な手続きを把握する、少しずつ準備を進めることで、問題を最小限にしたり、様々なトラブルからご自身とご家族を守ることが出来ます。些細なことでも、お気軽にご相談ください。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる