2024.03.21

【定額減税】混乱不可避?計算対象となる配偶者と扶養親族の考え方

今年6月から実施される「定額減税」ですが、給与所得者の場合には、給与から差し引かれる源泉徴収税額にて調整が必要となるため…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2024.05.20

2024.03.21

今年6月から実施される「定額減税」ですが、給与所得者の場合には、給与から差し引かれる源泉徴収税額にて調整が必要となるため…

2024.04.17

4月1日に令和6年度税制改正法令が公布され、昨年12月の税制改正大綱で掲げられた「定額減税」や「交際費等に係る飲食費の金…

2024.04.03

令和6年度税制改正大綱により、交際費等の損金不算入制度について見直しが行われ、交際費等から除かれる飲食費の金額基準が従来…

給与事務に係る定額減税の全体像を理解するための3つのポイントは下記となります。

(1)所得税の定額減税、住民税の定額減税、控除しきれない分の給付(以下「調整給付」)はそれぞれ分けて考える。

(2)所得税の定額減税、住民税の定額減税、調整給付は、それぞれ2回ポイントがある。

(3)会社が対応するのは所得税の定額減税がメイン。住民税の定額減税は市区町村からの通知に従って対応。調整給付は給付を受ける個人が対応。

令和6年分の所得税と令和6年度分の個人住民税について、納税者(日本の居住者)の合計所得金額が1,805 万円以下(※)の場合に納税者及び同一生計配偶者を含めた扶養親族(日本の居住者のみ)1人につき、所得税3万円、個人住民税1万円を控除します。

※給与収入のみの場合は給与収入2,000万円以下の方となります。

子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、給与収入2,015万円以下となります。

給与所得者に対する定額減税は、以下の2つの事務があります。

令和6年6月1日以後に支払う給与等(賞与を含む。以下同じ)に対する源泉徴収税額からその時点の定額減税額を控除する事務

年末調整の際に、年末調整時点の定額減税額に基づき精算を行う事務

令和6年6月の給与等で控除しきれない部分の金額は、以後、令和6年中に支払う給与等の源泉徴収税額から順次控除します。令和6年分で控除しきれない金額があっても、令和7年分の給与等の源泉徴収税額からは控除しません。

令和6年6月2日以後に入社の方には月次減税事務は行わず年調減税事務のみを行います。また月次減税後に扶養親族等に異動があった場合も月次減税の再計算は行わず、年調減税事務で精算となります。

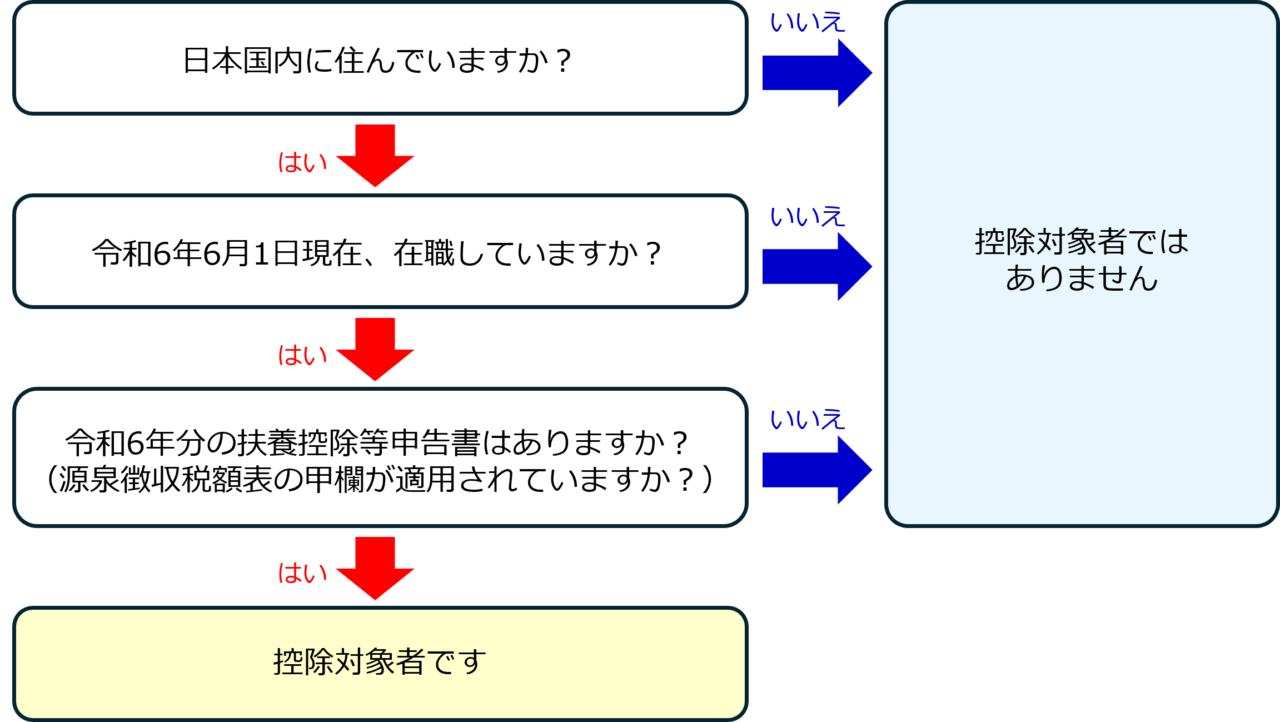

月次減税事務の対象者について、以下のフローチャートで確認してみましょう。

※定額減税は合計所得金額が1,805万円を超える方は対象外です。

しかし、このフローチャートで「控除対象者」となった方は、合計所得金額1,805 万円を超えることが見込まれる場合や確定申告をすることが決まっている方であっても、月次減税事務の対象になります。最終的に年末調整や確定申告で合計所得金額が1,805万円を超えることが確定した場合は、年調減税事務や確定申告で精算されます。

※次の方は、控除対象者には該当しません

・源泉徴収税額表の乙欄や丙欄が適用されている方

・令和6年6月2日以後に入社した方

・令和6年5月31日以前に退職した方

・令和6年5月31日以前に海外に引っ越し、日本に住んでいない方

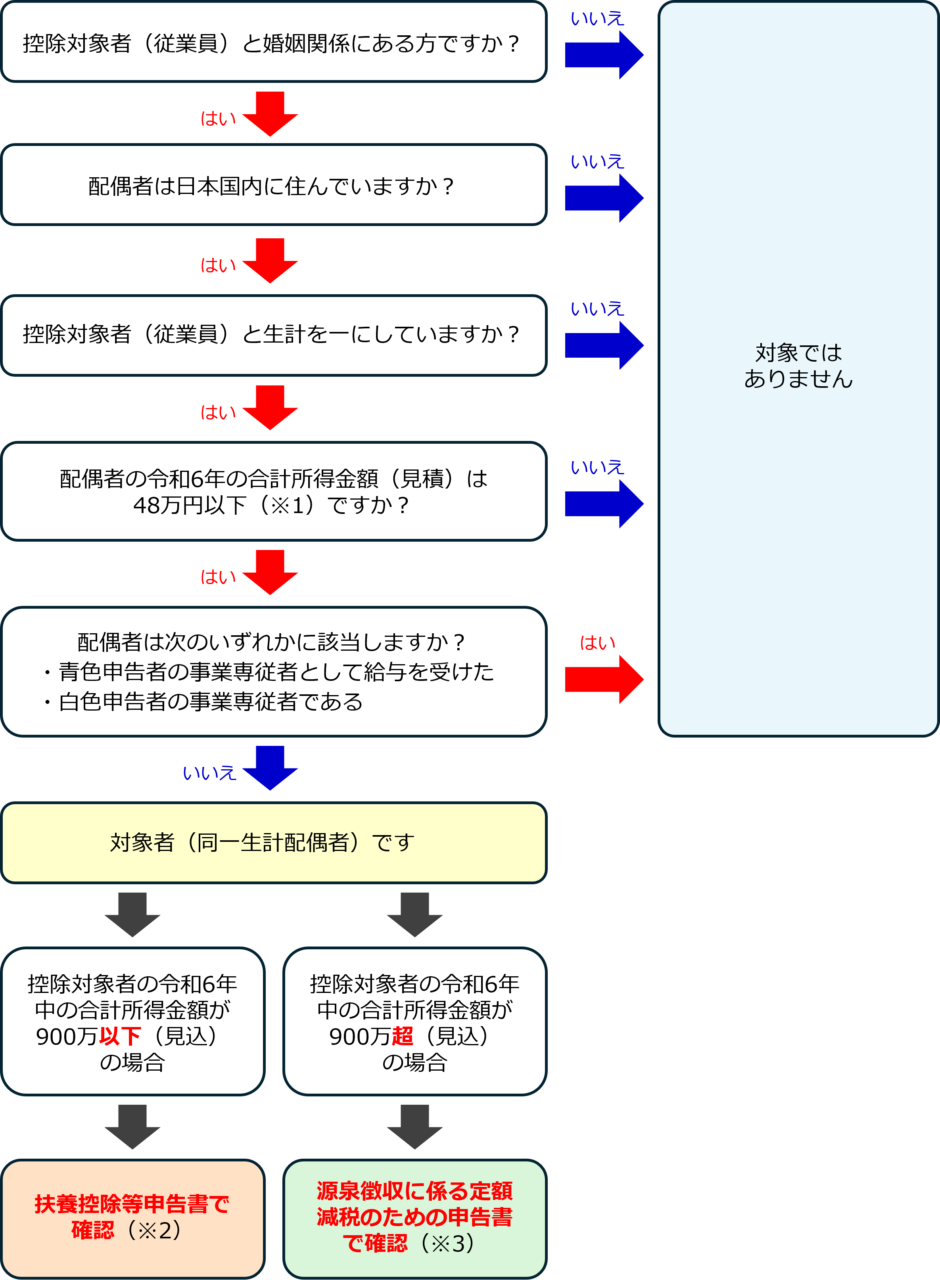

定額減税は、控除対象者本人だけでなく扶養している家族も対象となり、その人数に応じて月次減税額が決まります。この場合の「扶養している家族」は、所得税や社会保険等における扶養親族等と少し範囲が異なります。控除対象者が扶養している家族の人数は、基本的には「給与所得者の扶養控除等(異動)申告書」で把握します。まずは配偶者について以下のフローチャートで確認しましょう。

(※1)給与収入のみの場合は、給与収入が103 万円以下となります。

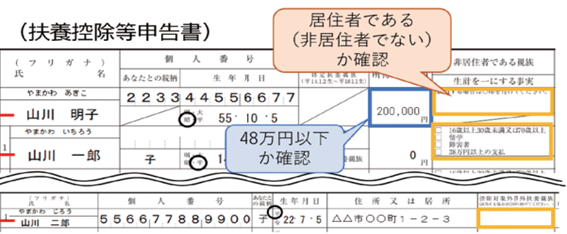

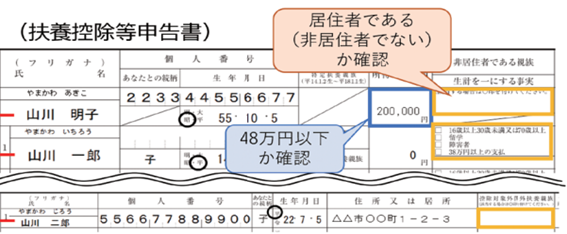

(※2)扶養控除等申告書の確認方法

控除対象者(従業員)の令和6年中の合計所得金額が900万以下(見込)の場合は、扶養控除等申告書で同一生計配偶者か否かを確認することができます。具体的には令和6年分の扶養控除等申告書の下記を確認しましょう。

出典:国税庁 令和6年分所得税の定額減税のしかた(https://www.nta.go.jp/publication/pamph/gensen/0023012-317.pdf)

(※3)国税庁:源泉徴収に係る定額減税のための申告書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/teigaku/pdf/0024002-044_01.pdf

控除対象者(従業員)の令和6年中の合計所得金額が900万超(見込)の場合は、扶養控除等申告書では同一生計配偶者か否かが確認できません。同一生計配偶者か否かを確認するため、「源泉徴収に係る定額減税のための申告書」を提出していただきましょう。

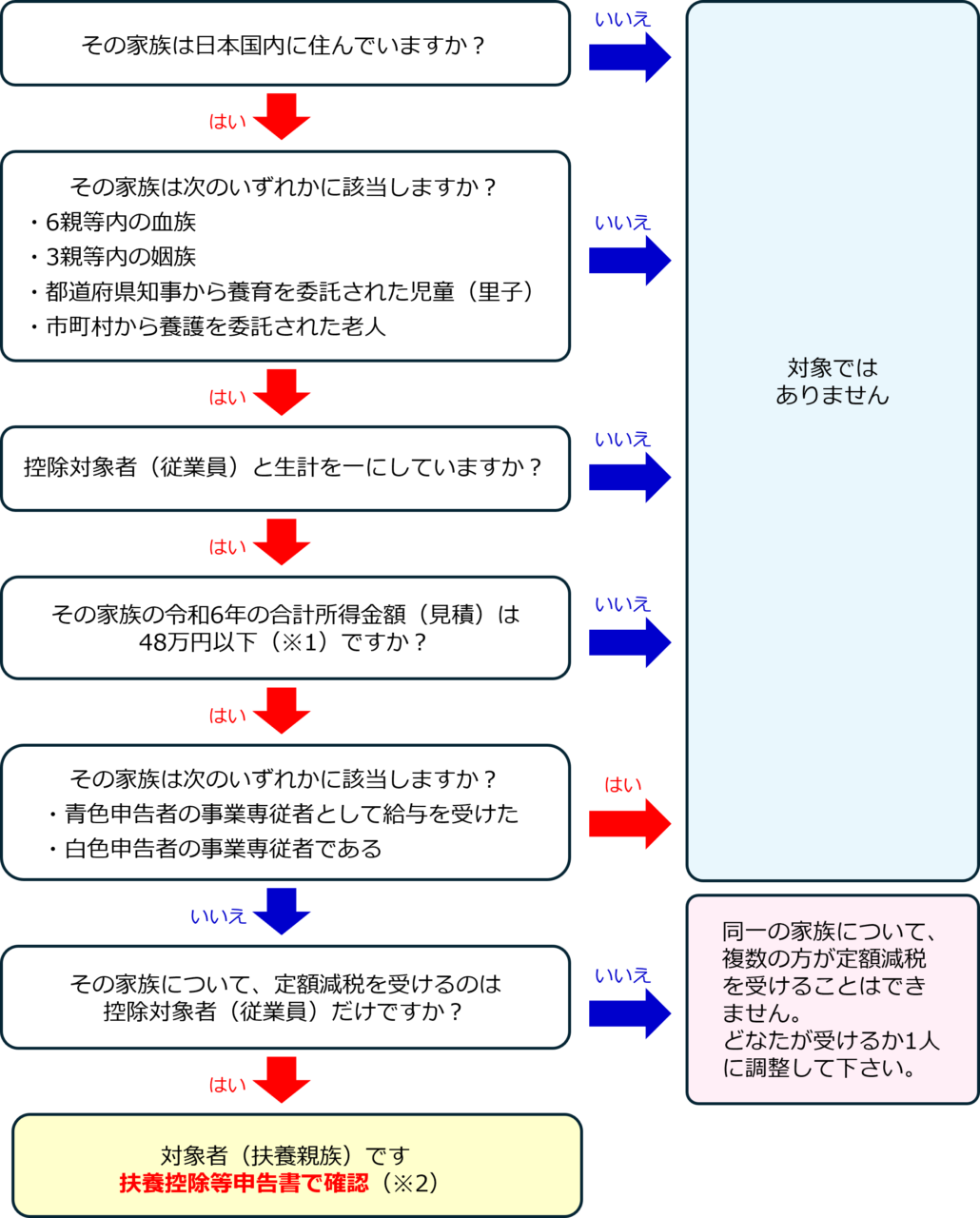

定額減税における扶養親族は16 歳未満の扶養親族も対象になるなど、所得税の扶養控除の範囲と少し異なります。基本的には配偶者と同じく「給与所得者の扶養控除等(異動)申告書」で把握します。扶養親族についても以下のフローチャートで確認しましょう。

(※1)給与収入のみの場合は、給与収入が103万円以下となります。

(※2)扶養控除等申告書の確認方法

具体的には令和6年分の扶養控除等申告書の下記を確認しましょう。配偶者の場合と同じく、居住者であること、所得金額が48万円以下であることをマル扶で確認します。

16歳未満の扶養親族も定額減税の対象となりますので忘れずに確認しましょう。

出典:国税庁 令和6年分所得税の定額減税のしかた(https://www.nta.go.jp/publication/pamph/gensen/0023012-317.pdf)

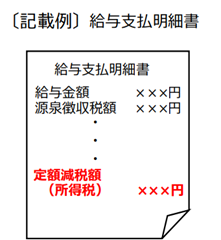

月次減税のうち実際に控除した金額は、給与支払明細書などに「定額減税額(所得税)××円」、「定額減税××円」などと表示します。

なお年調減税については、源泉徴収票で定額減税額を把握することが可能なため、定額減税額のうち実際に控除した金額を改めて給与支払明細書に記載することは不要です。

出典:国税庁 令和6年分所得税の定額減税のしかた(https://www.nta.go.jp/publication/pamph/gensen/0023012-317.pdf)

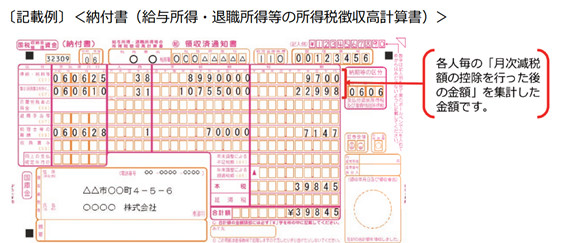

給与等の源泉徴収税額の納付書に記載する税額は、月次減税額控除「後」の金額です。

「年末調整による超過税額欄」及び「摘要」欄への定額減税に関する事項の記載は不要です。

出典:国税庁 令和6年分所得税の定額減税のしかた(https://www.nta.go.jp/publication/pamph/gensen/0023012-317.pdf)

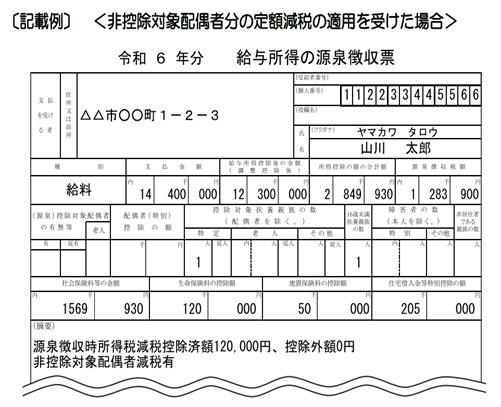

年末調整終了後の「給与所得の源泉徴収票」にはその摘要欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」と記載します。

また所得税の定額減税で控除しきれなかった金額を「控除外税×××円」と記載します。控除しきれなかった金額がない場合は「控除外税0円」と記載します。

さらに合計所得金額が1,000万円超である居住者の同一生計配偶者(以下「非控除対象配偶者」)分を定額減税の計算に含めた場合には、上記に加えて「非控除対象配偶者減税有」と記載します。

源泉徴収票の源泉徴収税額欄には、定額減税「後」の所得税等の金額を記載します。

出典:国税庁 令和6年分所得税の定額減税のしかた(https://www.nta.go.jp/publication/pamph/gensen/0023012-317.pdf)

年末調整を行わずに退職した方や、令和6年分の給与収入が2,000万円を超えるなどの理由により年末調整の対象とならなかった場合には、源泉徴収票の摘要欄には定額減税等の記載をする必要はありません。

源泉徴収票の源泉徴収税額欄には、定額減税「後」の所得税等の金額を記載します。

所得税の定額減税は会社(給与支払者)が定額減税額を計算する必要があるのに対して、住民税の定額減税は市区町村が定額減税額を計算して会社(給与支払者)に通知をします。

会社(給与支払者)は市区町村が計算した定額減税後の住民税額を徴収・納付するのみとなります。

また所得税の定額減税は令和6年の合計所得金額が1,805万円以下の方が対象に対して、住民税の定額減税は令和6年度の合計所得金額が1,805万円以下の方が対象となります。すなわち、住民税の定額減税は令和5年の所得に基づいて判定がされます。

同一生計配偶者及び扶養親族の判定も同様に、原則令和5年12月31日の現況によります。

なお住民税の定額減税は、住民税の所得割額から控除するものであり、均等割や利子割、配当割、株式等譲渡所得割からは控除されません。

住民税の定額減税は令和5年の所得等に基づいて、市区町村が令和6年度の定額減税額の計算を行います。

令和6年度の住民税の定額減税においては、合計所得金額が1,000万円超である居住者の同一生計配偶者(非控除対象配偶者)の情報を市区町村が把握することが実務上困難です。このため、令和6年分の源泉徴収票・給与支払報告書等に非控除対象配偶者の情報を記載することにより、控除対象配偶者以外の同一生計配偶者(非控除対象配偶者)分については、令和7年度分の住民税において1万円の定額減税が行われます。

令和6年度と令和7年度のそれぞれ年度で、納税義務者やその配偶者等の前年の合計所得金額等を判断するため、それぞれ前年の所得等によっては令和6年度と令和7年度の2年間とも同一生計配偶者に係る定額減税を受けられる場合が生じ得ます。

令和6年度の住民税については、令和6年6月分は徴収されず、定額減税「後」の税額が令和6年7月分~令和7年5月分の11か月で均されます。

.png)

出典:総務省 個人住民税の定額減税について(https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/02zeimu04_04000129.html)

令和7年度の住民税については、上記の徴収方法の特例は設けられていないため、非控除対象配偶者分に係る定額減税「後」の年税額を、通常通り12等分して、令和7年6月分から徴収されます。

市区町村から納付書と共に届く納税通知書(税額決定通知書)には、余白・裏面等に、実際に控除した住民税の定額減税額が「個人住民税減税控除済額×××円」と記載されます。

また住民税の定額減税で控除しきれなかった金額が「控除外税×××円」と記載されます。

定額減税で控除しきれない金額があると見込まれる方については、個人住民税が課税される市区町村から、以下のようにその個人に対して直接給付が行われます。

令和6年夏以降、個人住民税が課税される市区町村において、令和5年の課税状況(所得税・個人住民税)に基づき、定額減税で引ききれないと見込まれるおおむねの額が支給されます。

令和6年分の所得税と定額減税の実績の額が確定後、上記の当初給付では不足する金額があった場合に、令和7年以降に追加で給付が行われます。

調整給付の算定にあたっては、所得税における控除不足額と個人住民税における控除不足額を足し合わせたのち、1万円単位で切り上げて算出されます。

申請については給付がされる個人の方ご自身が行う必要があります。

給付金の支給における手続や具体的な給付方法は、市区町村ごとに異なりますのでお住まいの市区町村から送付される申請書・確認書等の内容をご確認ください。

また各市区町村が定める申請期限がありますのでご注意ください。

コラムの説明に用いた3種類のフローチャートを配布しております。

ご希望の方は下記よりダウンロードください。

※同業・競合他社様からのダウンロードはお断りしております。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる