お役立ち情報を発信していきます

萱野修弘

G.S.ブレインズ税理士法人 執行役員

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2024.04.26

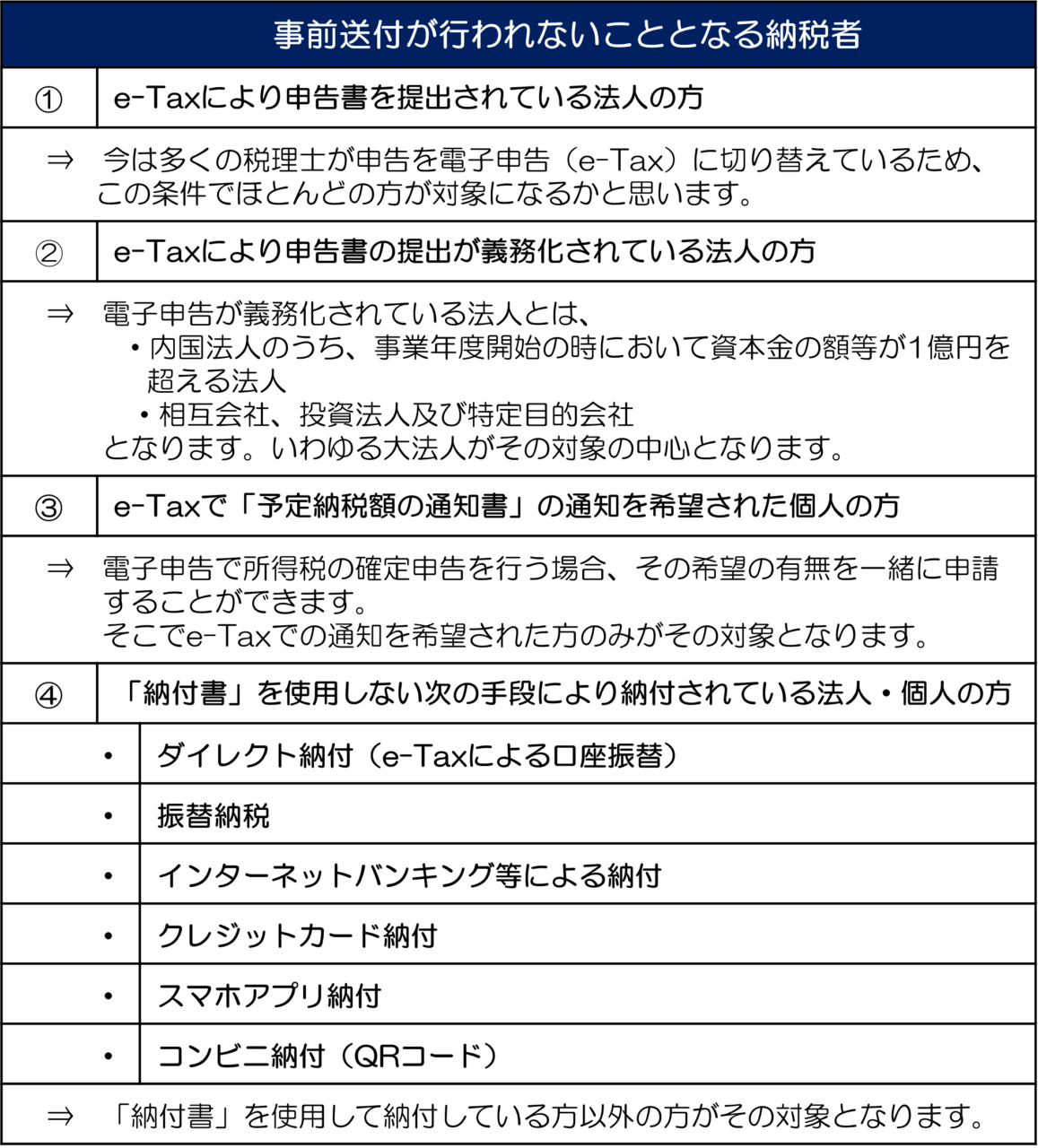

上記の表にも記載の通り、法人の方につきましては、①の段階でほとんどの方が納付書送付取りやめの対象となるかと思います。(ちなみに、G.S.ブレインズ税理士法人では全件電子申告で提出を行っておりますので、法人のお客様につきましては皆様送付取りやめの対象となります。)

全ての納税について一気に切り替わるわけではありません。一部だけですが、当面は継続的に納付書が送付されるものもございます。

・源泉所得税の徴収高計算書

・消費税の中間申告書兼納付書

こちらの二点については引き続き送付予定となっております。

国税庁は今回の目的を、社会全体の効率化及び行政コスト抑制と位置付けております。

それに加えて、令和7年度までにキャッシュレス納付の割合を40%とする目標を掲げておりますので、近い将来全ての税目において一律事前送付がないということになる可能性も少なくないかと思います。

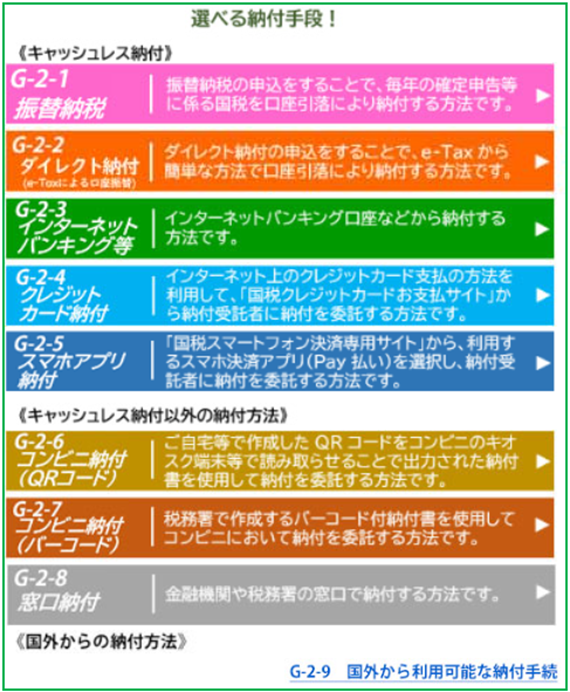

1に記載の表のうち、④で記載させて頂いた内容のコンビニ納付(QRコード)以外がそれにあたります。

出典:国税庁HPより(https://www.nta.go.jp/taxes/nozei/nofu/01.htm)

上記の表の通り、実は納税手段は多くあります。納税をするという事実においてはどれも一緒なのですが、納税のために金融機関等に出向く時間や労力を考えると、今回の納付書事前送付取りやめに伴いキャッシュレス納付を始めてみるのも良いかもしれません。

キャッシュレス納付はいずれの方法も、パソコンやスマートフォンがあれば、原則24時間いつでもどこでも納付が可能であることは大きなメリットかと思います。

今回は法人に関わるキャッシュレス納付を簡単にご紹介します。

出典:国税庁HPより(https://www.nta.go.jp/taxes/nozei/nofu/index.htm)

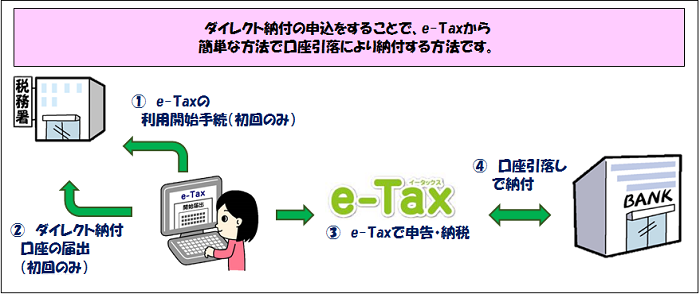

ダイレクト納付とは、e-Tax(国税電子申告・納税システム)により申告書等を提出した後、納税者ご自身名義の預貯金口座から、即時又は指定した期日に、口座引落しにより国税を電子納付する手続です。

ダイレクト納付を行うにあたり、事前にe-Taxの利用開始手続を行った上、納税地を所轄する税務署へ、専用の届出書を書面で提出する必要があります(個人の方は、専用の届出書をオンラインで提出することもできます)。

手続から利用開始までに時間を要するため、ダイレクト納付を行われる際は早めのお手続きをお願いします。国税庁からは利用開始日のおおむね1か月前までの手続きを求められております。

出典:国税庁HPより(https://www.nta.go.jp/taxes/nozei/nofu/24200042/noufu_denshi.htm)

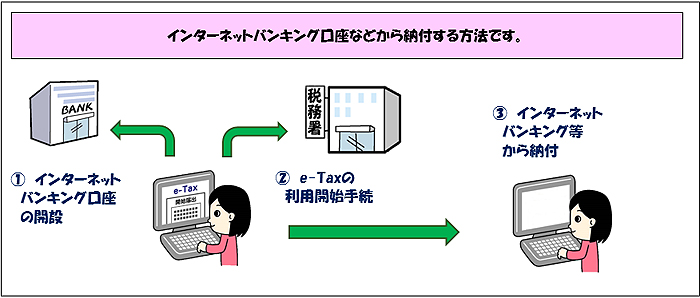

インターネットバンキング等からの納付手続とは、インターネットバンキングやATM等により国税を電子納付する手続です。

インターネットバンキング等からの納付を行うにあたり、事前に税務署へe-Tax(国税電子申告・納税システム)の利用開始手続を行っていただく他、インターネットバンキング等の口座開設必要をして頂く必要があります。

こちらについてはインターネットバンキング等の利用により手数料が発生する可能性がある点に注意です。

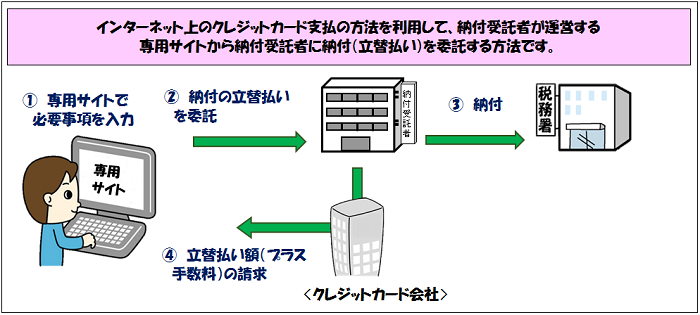

出典:国税庁HPより(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/nofu-shomei/nofu/credit_nofu/index.htm)

クレジットカード納付とは、インターネット上でのクレジットカード支払の機能を利用して、国税を納付する手続です。

こちらについては、他の納付方法と異なり、納付税額に応じた決済手数料が発生する点や、クレジットカードの決済可能額を超える納付はできないことに注意が必要です。一方でクレジットカードの各種ポイント還元や、実際に預金から引き落とされるまでに猶予があることはメリットになるかと思います。

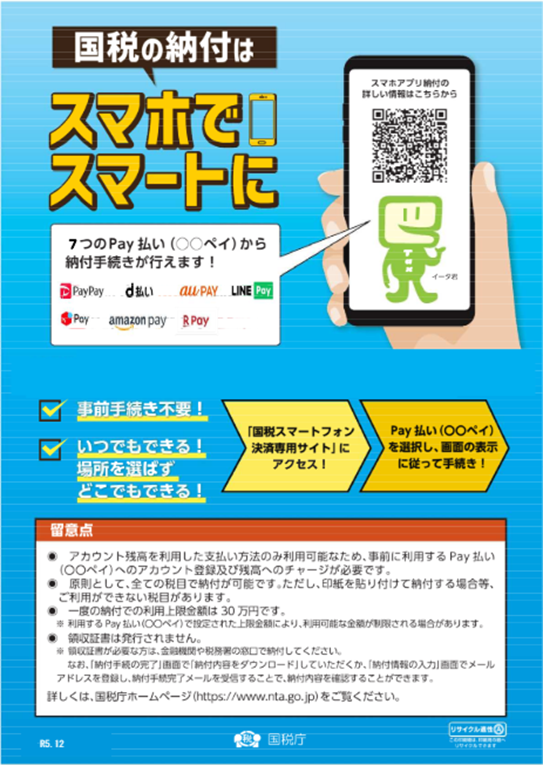

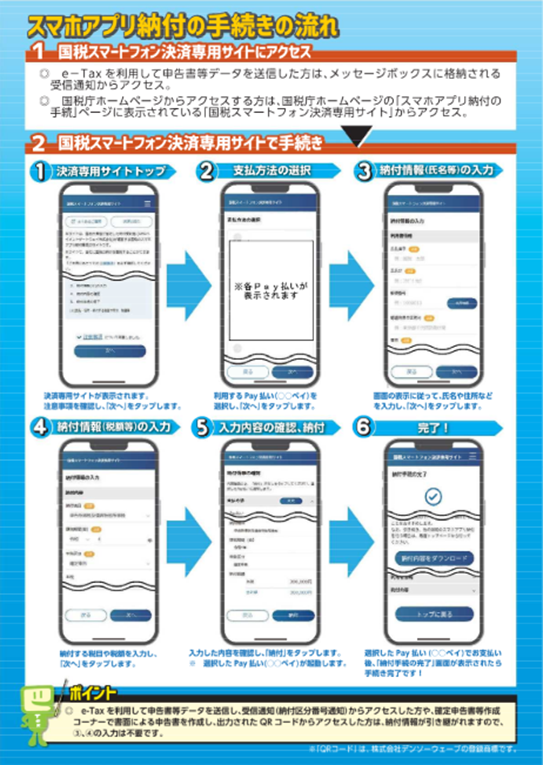

出典:国税庁HPより(https://www.nta.go.jp/taxes/nozei/nofu/smartphone_nofu/pdf/leaflet.pdf)

スマホアプリ納付とは、スマートフォン決済専用のWebサイト(国税スマートフォン決済専用サイト)から、納税者が利用可能なPay払いを選択し、納付をする方法です。

こちらについては、納付額が30万円以下の場合のみ利用可能であるため、使う場面が制限されるので注意が必要です。

令和6年5月1日より一部納付書の事前送付が取りやめられること、納付書の送付が取りやめられることにより普及が進むであろうキャッシュレス納付のご紹介をしました。

法人が支払う身近な国税だけで考えても、法人税等の確定納付及び中間納付、消費税等の確定納付及び中間納付、毎月あるいは半年に一度の源泉所得税の納付、これらの3税目だけでかなりの納付回数となる場合もございます。これをきっかけにキャッシュレス納付を始めてみるのも業務効率化を考えるうえでは有効かもしれません。

ただ、これらは単なる納付手段の話です。それ以上に重要なことは、納税スケジュール、納税見込額を適切に把握し、適時納税できるようにすること、会社の資金繰りを正しく見通せるようにすることです。

G.S.ブレインズ税理士法人では決算着地見込の予測からそれに基づく納税予測、さらには資金繰りのご相談にも対応しております。是非、担当者にお気軽にご相談下さい。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる