2025.01.15

確定拠出年金(DC) 企業型と個人型

企業型DCとiDeCo(個人型DC)は、老後資金の確保を支援する重要な制度です。 それぞれ掛金の仕組みや拠…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2025.01.22

定額減税は2024年限定の制度であり、所得税3万円と住民税1万円の合計4万円が減税されます。

同一生計の配偶者や扶養親族がいる場合には、それらの家族分もまとめて控除されるため、家族構成によっては控除額が大幅に増加することとなるでしょう。

給与所得者の場合、2024年6月以降の給与から月次減税が行われており、年末調整を通じて正式な減税額が計算されます。

一方で、個人事業主やフリーランスは、所得税の確定申告の際に定額減税を適用することとなります。

なお、住民税については2024年6月以降の納税額から控除されています。

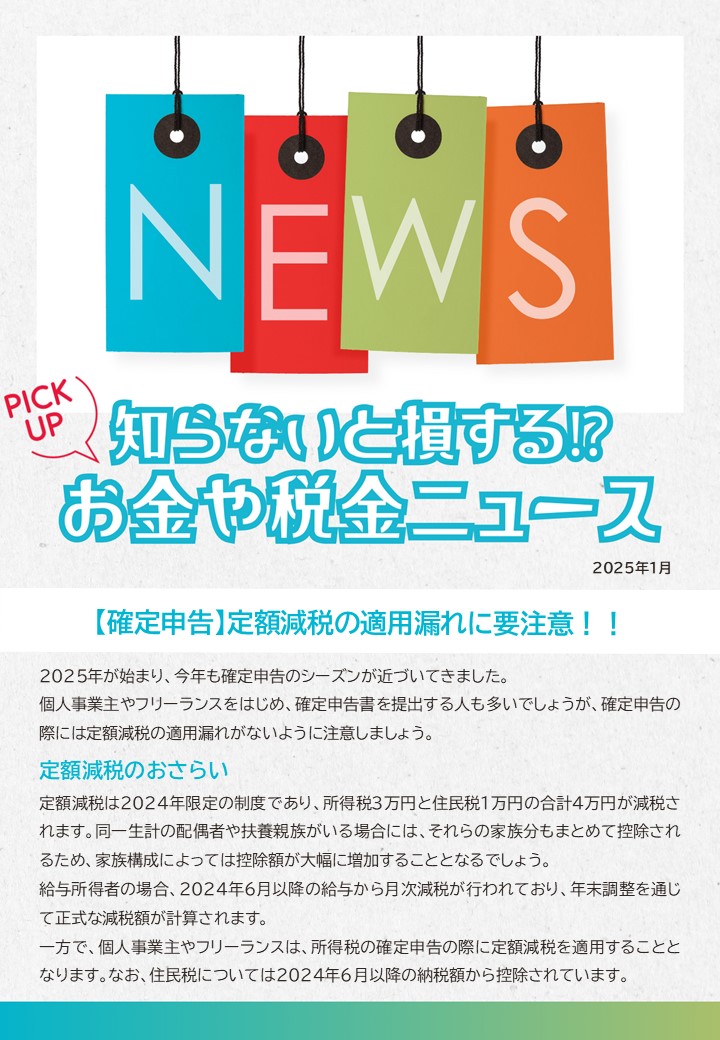

確定申告を行う場合には、定額減税に関する内容を正確に記載する必要があります。

具体的には、以下の2つの項目について忘れずに記入しましょう。

㊹欄の「令和6年分特別税額控除」に、定額減税の対象となる「人数」と「減税額」を記入します。

引用:国税庁『令和6年分所得税及び復興特別所得税の手引き』

▼詳しくはこちら

国税庁『令和6年分所得税及び復興特別所得税の手引き』

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2024/pdf/001.pdf

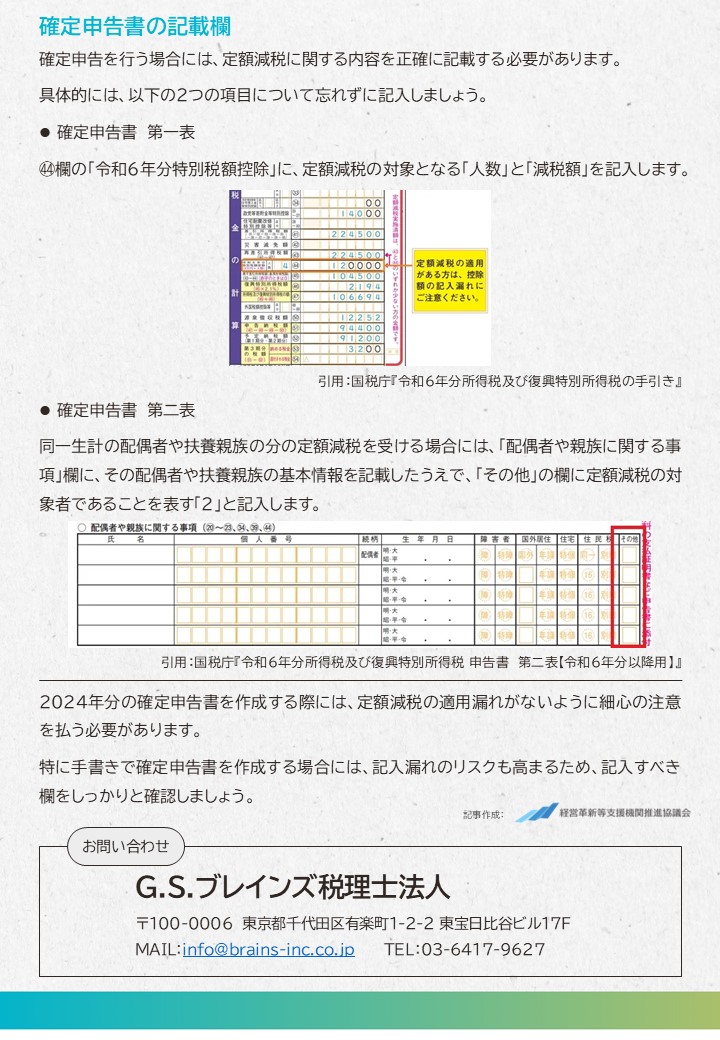

同一生計の配偶者や扶養親族の分の定額減税を受ける場合には、「配偶者や親族に関する事項」欄に、その配偶者や扶養親族の基本情報を記載したうえで、「その他」の欄に定額減税の対象者であることを表す「2」と記入します。

引用:国税庁『令和6年分所得税及び復興特別所得税 申告書 第二表【令和6年分以降用】』

▼詳しくはこちら

国税庁『令和6年分所得税及び復興特別所得税 申告書 第二表【令和6年分以降用】』

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r06/01.pdf

2024年分の確定申告書を作成する際には、定額減税の適用漏れがないように細心の注意を払う必要があります。

特に手書きで確定申告書を作成する場合には、記入漏れのリスクも高まるため、記入すべき欄をしっかりと確認しましょう。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる