2023.10.20

国税OBが税務調査の裏側を解説!税務調査がやってくる時期は?法人税・所得税・相続税の調査の時期は?

税務調査は、税務署からの突然の調査予告の電話から始まります。法人税の調査、所得税の調査、相続税の調査、どの税務調査もいつ…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2025.02.13

2023.10.20

税務調査は、税務署からの突然の調査予告の電話から始まります。法人税の調査、所得税の調査、相続税の調査、どの税務調査もいつ…

2024.05.13

皆さんは日本の赤字法人社数がどの程度あるかご存知でしょうか? 国税庁が2023年に公表した「国税庁統計法人…

2022.10.24

法人設立後、初めて税務調査官から電話があるとドキドキしますよね。 どこまで見られるのだろうか?…

令和6年度税制改正で「特許権等の譲渡等による所得の課税の特例」、所謂、「イノベーションボックス税制(あるいは、イノベーション拠点税制とも言います。国によっては、パテントボックス税制と称しています。)」という税制が創設されています。

この税制は、国内で自ら行う研究開発によって生じた特許権等の譲渡等により生じた所得の一定割合を所得控除する制度になります。

所得控除ですので、特許権等の譲渡等収入を計上した場合にその収入の一定割合を損金に計上することができる税制であり、同税制の適用期間は2025年4月1日から2032年3月31日までの間に開始する事業年度とされていますので、この記事をご覧いただける時には、その適用が始まっているかも知れないと思いつつ、この記事を書いています。

租税特別措置法による優遇税制は通常、その適用期間を2~3年の期間とすることが多いのですが、同税制は適用期間を7年間と比較的長めの期間を設けている制度であるといえます。いままでの税制措置を見ますと、適用期間が切れそうになると税制改正の際に適用を延長することが多く、このように当初から長期の期限を設けている税制は少ないことから政府がこの税制に期待する強い意志を感じます。

今後、適用期間について延長するかどうかはイノベーションボックス税制の効果が政府の期待度どおりに、無形資産の研究開発や利用の活発化に掛かっているものと思われます。経済産業省が作成した「イノベーション拠点税制(イノベーションボックス税制)ガイドライン素案」を見ますと、この制度の趣旨は、研究開発の成果である特許権等の知的財産から生じる所得に減税措置を適用し、民間企業による無形資産投資を後押しすることを目的するとしているとしています。

国際課税の観点からすると、知的財産は国境を越えた取引が比較的容易に可能であり、知的財産を移転させることでその知的財産から生じる税収も国際的に移転できるという点が問題であるとして、2000年代からOECD(欧州経済機構)のBEPS(Base Erosion and Profit Shifting:税源浸食)プロジェクトにおいて議論が進められ、その成果としてBEPS Action 5(BEPS行動計画の5優遇税制に係るルーリング)としてOECDの最終報告書が取りまとめられています。

BEPS Action 5では、ネクサス・アプローチという方法で税源浸食の恐れを回避するとされ、日本の税制も、その内容が盛り込まれています。

ちなみにネクサスとは、関連づけを指しており、企業で行われる研究開発と減税措置の対象となる所得を関連付け、適用対象となる所得を生み出した知的財産に係る研究開発を納税者自身が行っていることを求める報告書になっています。

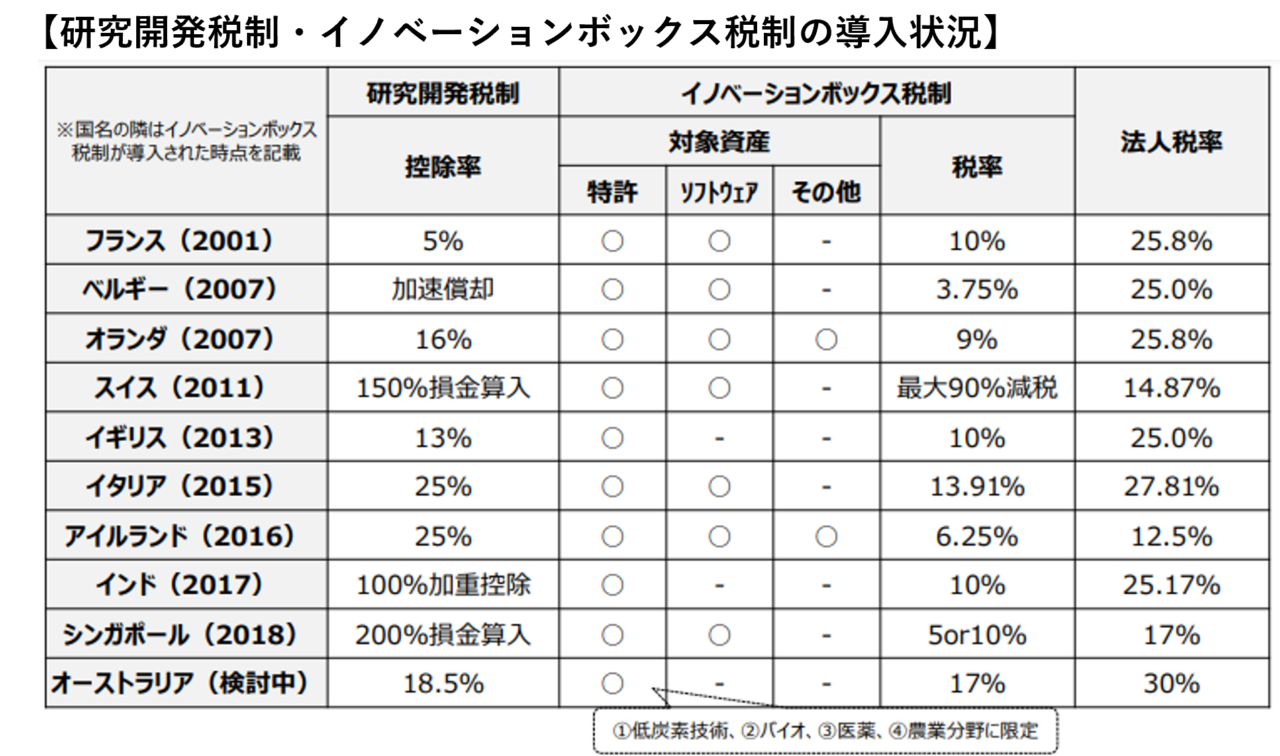

諸外国におけるイノベーションボックス税制(イノベーション拠点税制)もしくはパテントボックス税制と呼ばれる制度は、2001年にフランスが導入したのを皮切りに欧州各国で導入され、アジア・オセアニア地域においても導入が進んでいます。

出典:経済産業省「我が国の民間企業によるイノベーション投資促進に関する研究会」イノベーション投資制度の国際比較

フランスを例にとって、上記の表の見方を解説しますと、フランスの法人税の実効税率は25.8%であり、イノベーションボックス税制の対象となる所得は10%の税率に減税措置がされるということを表しています。また、研究開発税制では、その支出額の5%の税額控除が適用されることになります。

日本の税制をこの表に当てはめると、法人税の実効税率は29.74%であり、イノベーションボックス税制の対象となった所得の税率は約20%になるとされています。また、研究開発税制では、その支出額の2%~14%の税額控除が適用されることになります。

適用対象となるのは、青色申告書を提出する法人になります。特段の要件はありませんが、知的財産から生じる所得を対象とした措置であることから、知的財産由来の所得を得ている法人であることが必要となります。

2025年(令和7年)4月1日から2032年(令和14年)3月31日までの間に開始する事業年度になります。

本税制の対象となるものは、特許権やAI関連のソフトウェアに係るプログラムの著作物のライセンス取引(特許権やAI関連のプログラムの著作権に係る権利の設定や他者に使用させる行為を含む)から生じる所得(以下、ライセンス所得という。)又は譲渡取引から生じる所得(以下、譲渡所得という。)のうち、関連者及び外国法人との取引(ライセンス所得に限る)を除いた所得になります。

すなわち、本税制の適用対象となる取引は、特許権等譲渡等取引となっており、その譲渡等により生じる所得が適用対象の所得になる訳です。

なお、特許権等譲渡等取引とは、次のイ及びロの取引を言います。

イ 居住者又は内国法人に対する特定特許権等の譲渡(関連者に対する特定特許権等の譲渡を除く)

ロ 他の者に対する特定特許権等の貸付け(関連者に対するものを除く)

ここで言う特定特許権等とは、特許権 、人工知能関連技術を活用したプログラム著作物として一定のもの(適格特許権等)のうち、適用対象法人が2024年4月1日以後に取得又は製作をしたものをいいますので、他者から購入した特許権等を譲渡等したとしても、本制度の適用はないことになります。

※適格特許権等:制度の適用対象となる知的財産権等をいう。対象となる知的財産であること等を、産業競争力法及び関連法規により、経済産業省が確認する手続きがあります。

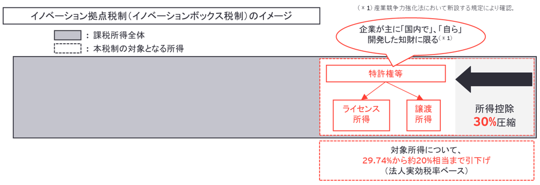

本税制を適用した場合のイメージ図は次の通りとなります。

出典:経済産業省令和6年度経済産業省関係 税制改正について

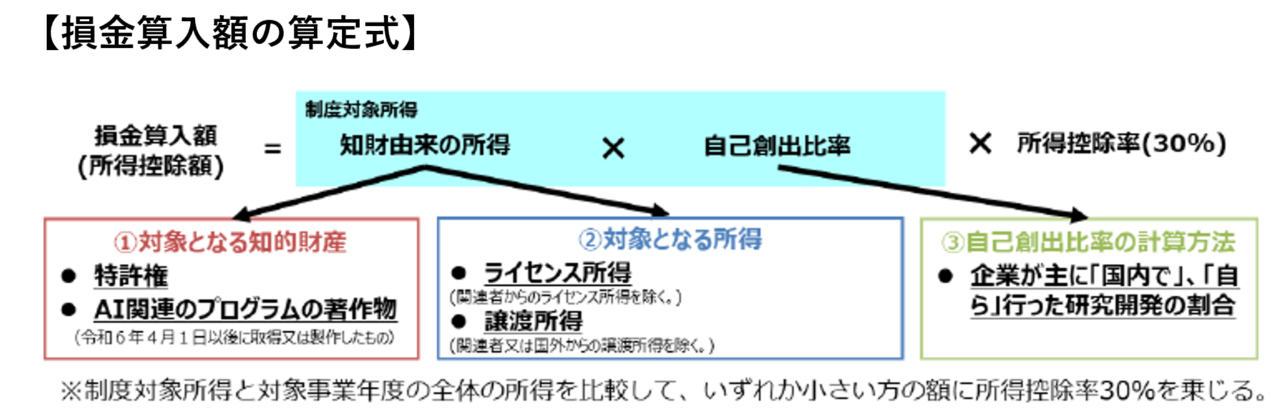

本税制の所得控除額(すなわち、損金算入される額)の計算方法について整理すると、以下の図のとおりです。なお、下図の所得控除額は、対象となる知的財産由来の所得に自己創出比率※を乗じて得られた所得の合計額(制度対象所得)と、本税制の対象事業年度の全体の所得とを比較して、いずれか小さい方の額に所得控除率30%を乗じて計算します。

※自己創出比率:自己創出比率を乗じることで前述のネクサス・アプローチを充足することになります。

出典:経済産業省イノベーション拠点税制(イノベーションボックス税制)ガイドライン素案

イノベーションボックス税制に似ている税制としてよく言われるのが、研究開発税制になります。

研究開発税制は、企業が行う研究開発に対し、試験研究費の一定の税額控除割合(1%~14%)を乗じた金額を法人税額から控除できる制度です。

研究開発税制がインプットに着目した税制であるのに対し、イノベーションボックス税制はアウトプットに着目した税制であると言われています。これは、研究開発税制が研究開発時点に着目して優遇措置を与えるのに対し、イノベーションボックス税制は、研究開発の成果を社会的な実装に取り組む者に対して支援することにより、更なる研究開発を促進するなどの事業展開を後押しする制度であることから、このように言われています。

イノベーションボックス税制は、無形資産投資を幅広く促進する制度として期待されています。研究開発税制では対象外となっているクラウド事業についても、同税制では適用対象としているなど、使い勝手のいい制度になっていますので、新たな研究開発にチャレンジしてみませんか?

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる