お役立ち情報を発信していきます

萱野修弘

G.S.ブレインズ税理士法人 執行役員

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2024.03.04

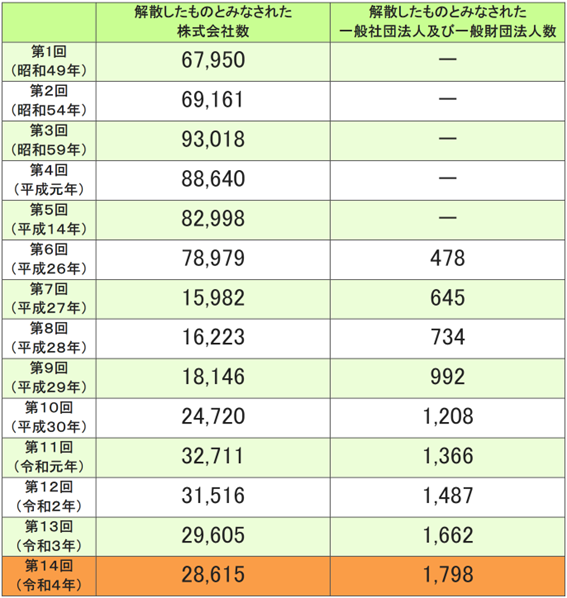

出典:法務省│休眠会社・休眠一般法人の整理作業について(https://www.moj.go.jp/MINJI/minji06_00082.html)

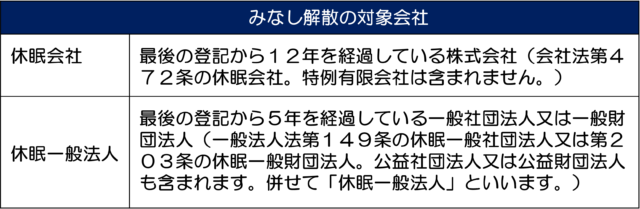

株式会社については、非上場会社であれば、取締役、監査役の任期が最長10年であるため、その10年から2年経過後の12年をみなし解散の時期としています。

一般社団法人等については、理事の任期が2年、監事の任期が最長4年であるため、その4年から1年経過後の5年をみなし解散の時期としています。

つまり、少なくとも登記の時期は株式会社であれば10年に一度、一般社団法人等であれば2年に一度は必ず訪れるのです。

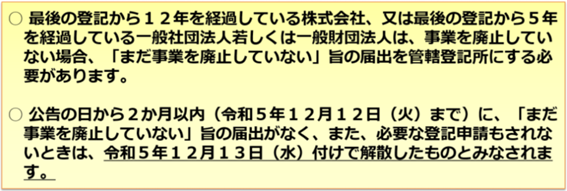

各年度のみなし解散の日として定められた日の約2か月前の日に、下記の内容が官報公告されます。(令和5年度は10月12日(木)に実施。)

出典:法務省│令和5年度の休眠会社等の整理作業(みなし解散)について(https://www.moj.go.jp/MINJI/minji06_00082.html)

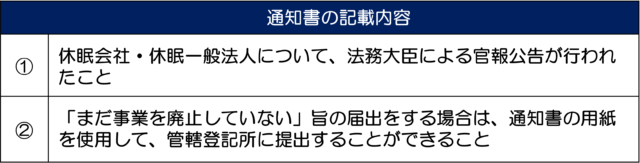

対象となる休眠会社・休眠一般法人に対して、上記の公告と同日付で管轄登記所から通知が発送されます。

通知書には、以下の事項が記載されています。

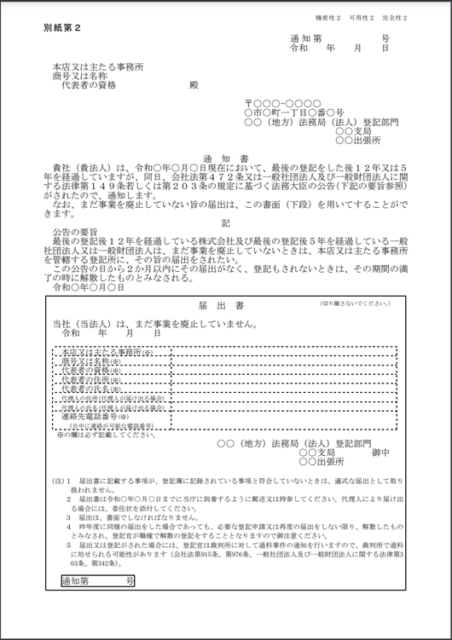

実際の通知書は下記の通りです。

出典:法務省│令和5年度の休眠会社等の整理作業(みなし解散)について(https://www.moj.go.jp/MINJI/minji06_00082.html)

通知書の送付を受けた段階でまだ事業を廃止していない場合には、みなし解散予定日の前日までに、必要な役員変更等の登記申請または「まだ事業を廃止していない」旨の届出のいずれかをする必要があります。

ちなみに、何らかの理由でこの通知書が届かなかった場合でも、これらの手続を行わないときは、みなし解散の対象となってしまいますので注意が必要です。

本店移転した際にその登記が行われていないような場合がまさにそのケースにあたるかと思われます。

上記通知後、必要な登記申請、届出のいずれもなされない場合、登記官が職権で解散の登記を行います。

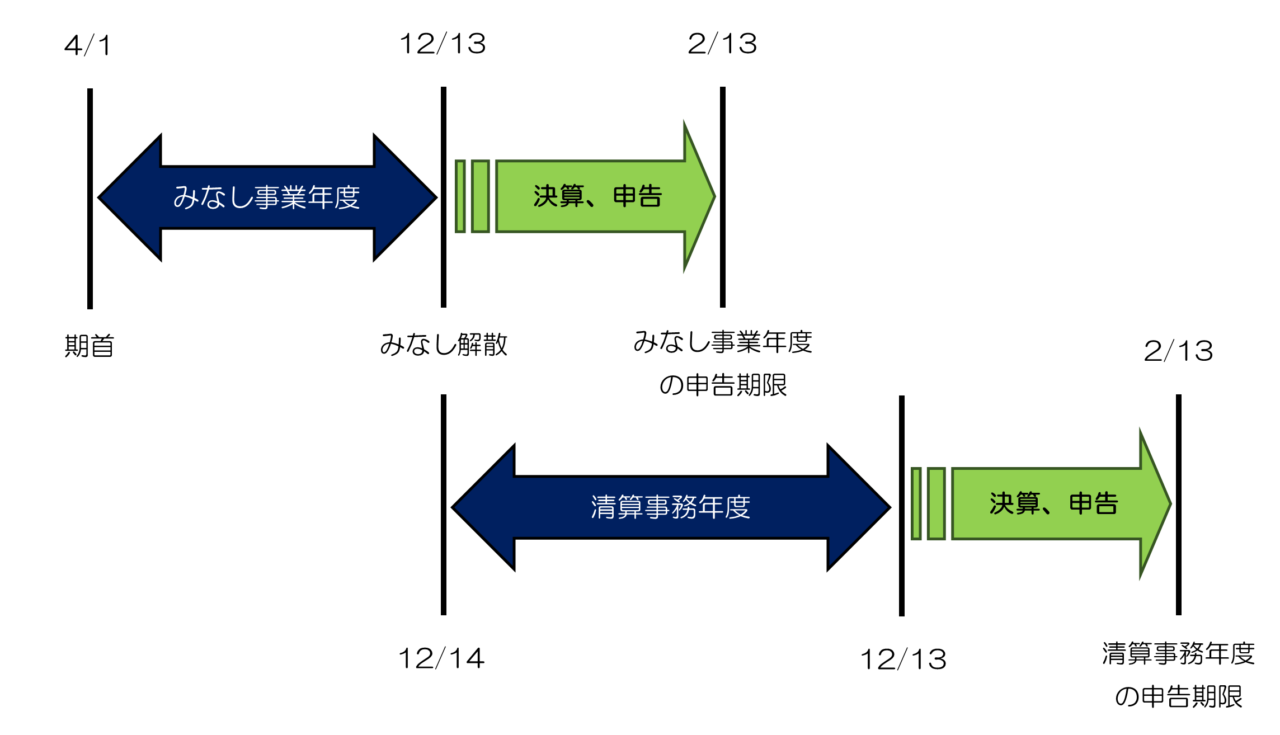

まず、そのみなし解散の日をもって事業年度が一度終了することとなります。

つまり、期首からそのみなし解散の日までを一事業年度として法人税、消費税等の税務申告及び納税を行う必要があります。

さらに、その後清算する場合は、残余財産が確定するまで、みなし解散の日の翌日から1年毎の期間を清算事務年度として法人税、消費税等の税務申告及び納税を行う必要があります。

例えば3月決算法人の場合、下記の通りとなります。

会社・法人の登記事項に変更があった場合はその登記をする義務があるため、裁判所から最大100万円の過料に処せられる場合があります。

なお、「まだ事業を廃止していない」旨の届出や、必要な登記申請を行った場合であっても、本来申請すべき時期に登記を怠っていた事実は解消されず、過料に処せられる可能性は消えません。

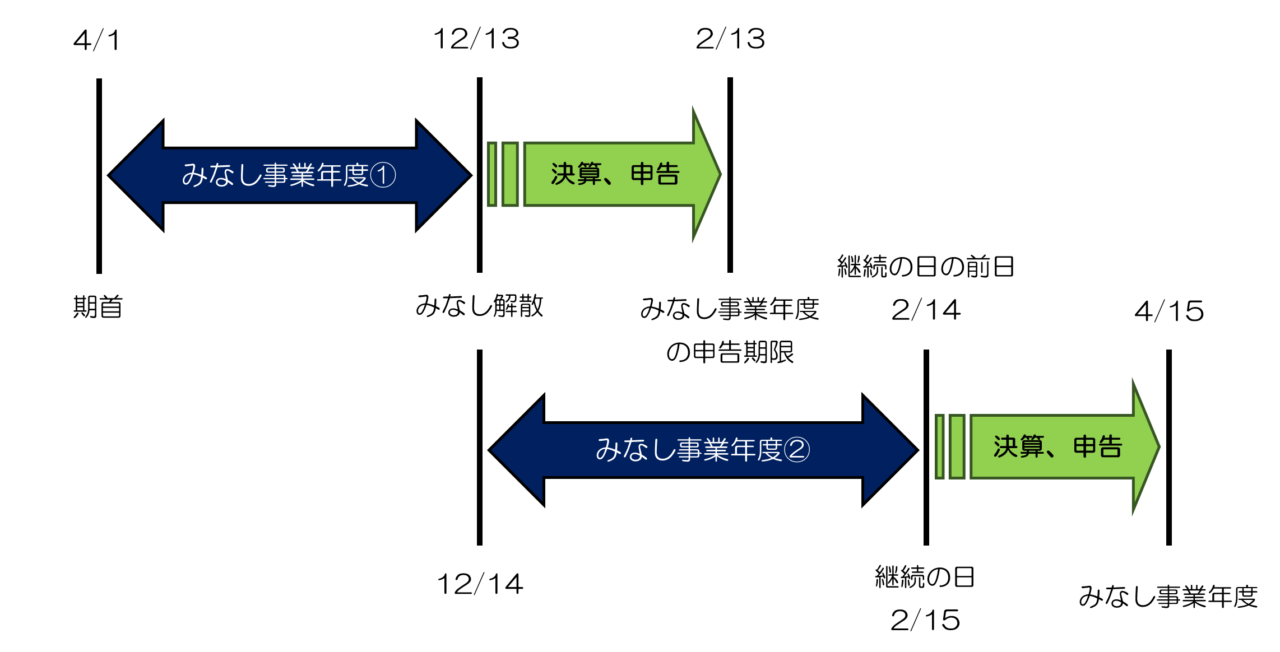

事業は継続しているものの、予期せずみなし解散となってしまった場合、みなし解散の登記後であっても3年以内に限り、会社・法人が継続する旨の特別決議をしたときは継続することが可能です。

ただし、継続の決議をしたときには、2週間以内に継続の登記の申請をする必要があります。

継続することとなった場合、みなし解散の日の翌日からその継続の日の前日まで(みなし解散から1年以内に継続する場合。その期間が1年超となる場合は清算事務年度が挟まれることとなる。)を一事業年度として法人税、消費税等の税務申告及び納税を行う必要があります。

その後は継続の日から本来の決算日での通常の事業年度に戻ることとなります。

予期せぬ手間や出費を防ぐためにも会社を維持、存続するために必要なことの把握は非常に重要です。必要な登記をしていないことで、本来不要な税務申告を複数回行う必要があります。

その他、令和6年5月以降、特定の法人、個人には一部の納付書が発送されないこととなります。特に予定納税についてはその納付書の到達をもって納期を把握されていた方も少なくないかと思います。こちらについても失念することで、納付漏れによる延滞税といったデメリットが発生することとなります。

これら必要なことを如何に把握し、対応していくかを含めて経営を考えられることをお勧めいたします。

税務面に関しては、税理士との顧問契約をより密なものにすることでカバーしていくこともその方法の一つです。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる