2025.04.30

【基礎控除の特例】税制改正によって「年収の壁」はさらに複雑化へ

かねてより就業調整の原因のひとつとして挙げられていた「年収の壁」見直しについて、最終的には「年収160万円の壁」が設けら…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2025.05.28

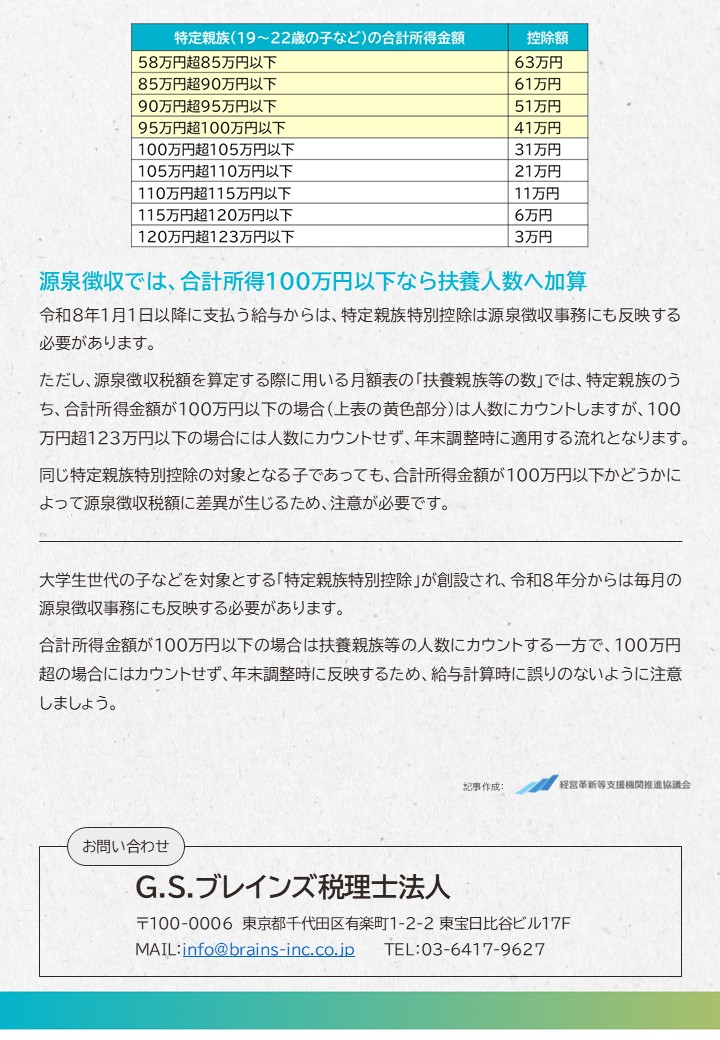

令和7年分の所得税から適用される「特定親族特別控除」とは、大学生世代の子などがアルバイト収入の増加などによって、従来の扶養範囲(給与年収103万円)を超えてしまう場合でも、扶養者(親など)の税金計算時に所得控除を適用できる制度です。

具体的には、下記にしたがって控除額を算定します。

令和8年1月1日以降に支払う給与からは、特定親族特別控除は源泉徴収事務にも反映する必要があります。

ただし、源泉徴収税額を算定する際に用いる月額表の「扶養親族等の数」では、特定親族のうち、合計所得金額が100万円以下の場合は人数にカウントしますが、100万円超123万円以下の場合には人数にカウントせず、年末調整時に適用する流れとなります。

同じ特定親族特別控除の対象となる子であっても、合計所得金額が100万円以下かどうかによって源泉徴収税額に差異が生じるため、注意が必要です。

大学生世代の子などを対象とする「特定親族特別控除」が創設され、令和8年分からは毎月の源泉徴収事務にも反映する必要があります。

合計所得金額が100万円以下の場合は扶養親族等の人数にカウントする一方で、100万円超の場合にはカウントせず、年末調整時に反映するため、給与計算時に誤りのないように注意しましょう。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる