2026.01.07

【2026年度税制改正大綱】主な改正内容をチェック②

昨年12月に閣議決定された「2026年度税制改正大綱」のうち、個人にとって影響の大きな3つの論点について、要点を簡潔に解…

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2026.01.08

基礎控除などの所得控除には、物価上昇に応じた見直しが行われます。

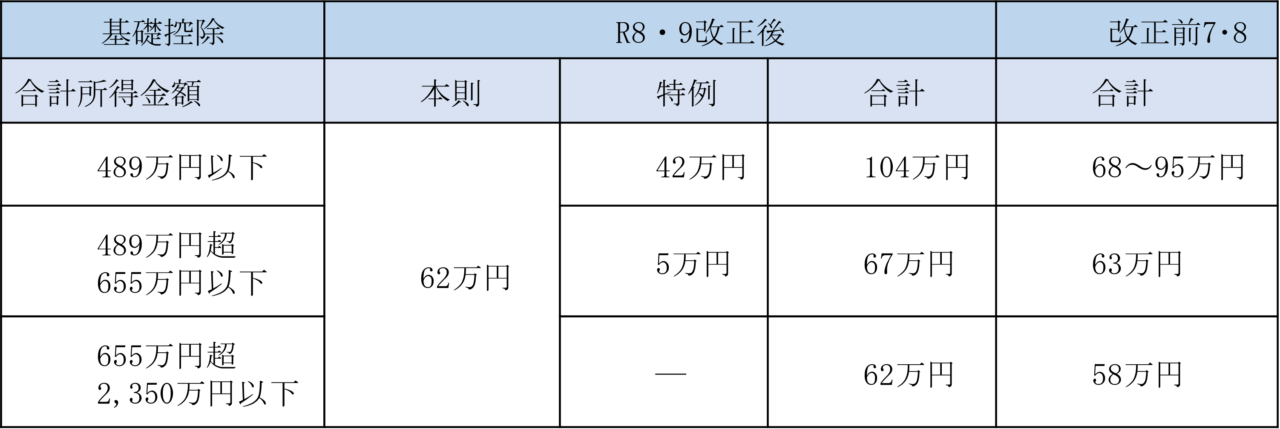

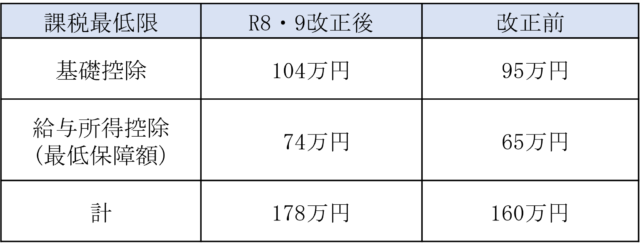

基礎控除は、本則部分を62 万円、令和7年度改正で新たに設けた特例部分は合計所得金額489万円以下で42万円に引き上げ、本則部分とあわせて104万円とします。

給与所得控除は、最低保障額を74万円、基礎控除とあわせた課税最低限を178万円に引き上げます。

同一生計配偶者、扶養親族の合計所得金額要件は62万円以下(現行58万円以下)、ひとり親の生計を一にする子の総所得金額等の要件は62万円以下(現行58万円以下)、勤労学生の合計所得金額要件は89万円以下(現行85万円以下)に引き上げます。

自動車で片道65km以上の通勤手当の非課税限度額が増額されるほか、食事支給で非課税となる使用者負担額の上限を月額7,500円(現行3,500円)に引き上げます。

ふるさと納税の特例控除額は、個人住民税所得割額の20%に設定されていますが、所得に応じ際限なく増えることに歯止めをかけるため、新たに193万円の上限(給与収入1億円相当)を設定します。令和10年分以後の個人住民税に適用されます。

住民税利子割はインターネット銀行の取引拡大により、税収が納税者の住所地のある道府県に帰属しないことが問題となっていました。令和8年度以降は、個人に係る所得金額を基準に税収帰属を都道府県間で調整する清算制度を新たに導入します。

住宅ローン減税は、令和12年12月31日まで5年延長されます。

新築等の場合、省エネ性能の高い認定住宅の借入限度額は4,500万円、ZEH水準省エネ住宅は3,500万円、控除率0.7%、控除期間13年です。既存住宅は、認定住宅、ZEH水準省エネ住宅の借入限度額を3,500万円に引き上げ、控除期間を13年に拡充します。令和12年以降、新築が認められなくなる予定の省エネ基準適合住宅は借入限度額を2,000万円に縮減します。

子育て世帯・若者夫婦世帯には借入限度額の上乗せ措置があります。新築等では、認定住宅の借入限度額を5,000万円、既存住宅では、認定住宅、ZEH水準省エネ住宅の借入限度額を4,500万円に引き上げます。

床面積要件は、40㎡の緩和措置(合計所得金額1,000万円超の年を除く)を既存住宅にも拡充します。

ZEH水準を満たさない省エネ基準適合住宅の新築等で令和10年1月1日以後居住のものは住宅ローン控除は適用できません。

また、災害危険区域等における新築等の住宅で令和10年1月1日以後居住のものは住宅ローン控除が利用できなくなります。

NISAは、つみたて投資枠の対象年齢が18歳未満、年間投資枠60万円(非課税保有限度額600万円)まで拡充されます。

非課税口座に新たに未成年者特定累積投資勘定を設定し、公募等株式投資信託の受益権に投資します。

12歳以降は、子の同意を得た場合のみ親権者等による払出しが認められ、子の教育資金等に充てることができます。18歳に達すると18歳以上のNISA口座に移行します。令和9年以後、開設するものから適用です。

暗号資産の譲渡所得等に対する課税は、株式など有価証券取引と同じ分離課税(所得税15%、住民税5%)となります。あわせて、3年間の繰越控除制度も創設されます。金融商品取引法の改正法施行日の翌年から適用されます。

高額所得者に対する税の負担適正化のための措置が見直されます。基準所得金額から控除される特別控除額を1.65億円(現行3.3億円)に引き下げ、税率を30%(現行22.5%)に引き上げます。令和9年以後の所得税から適用されます。

G.S.ブレインズグループでは、皆様の経営に役立つ情報を定期的に配信しております。

最新情報は登録無料のメールマガジンでお知らせいたします。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる