2024.07.25

Facebook、Google、LINEヤフー、ネット広告の消費税課税

インボイス制度が始まり、経理担当者は取引時に適格請求書発行事業者の登録番号を確認する必要が生じています。 …

東京都千代田区有楽町、日比谷、銀座の税理士法人 G.S.ブレインズ税理士法人

会社が成長していけるノウハウをご提供するG.S.ブレインズコンサルティング株式会社

Column

2024.08.29

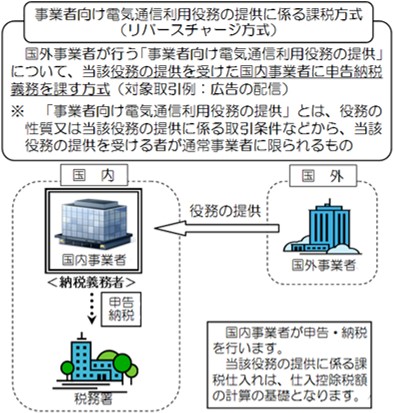

リバースチャージ方式が適用される取引は、国外事業者が行う「電気通信利用役務の提供」のうち、「事業者向け電気通信利用役務の提供」であるとされています。そして、当該役務の提供を受けた国内事業者に申告納税義務が課されることになります。

これを聞くと、「消費税というのは、国内取引にだけ課税されるのではないか」という疑問が沸き上がってきます。

このように思われた方は、消費税の課税対象となる取引をよくご存じの方です。消費税の課税対象となる取引は、①国内において②事業者が事業として③対価を得て行う④資産の譲渡や貸付け、役務の提供という4つの要件を満たしている取引ということになっていますので、国外事業者が行う役務提供は、「①の国内において」というところが、課税の要件に合致していないということになります。

国外事業者と同じ内容の役務提供を電気通信利用で行っている国内事業者の不利な点を是正しなければ、商取引として、公平ではないという国内事業者の声に応えて、税制改正により電気通信回線(インターネット等)を介して国内の事業者・消費者に対して行われる電子書籍の配信等の役務の提供のみ、国内取引の定義を変えた訳です。

税制改正前における役務提供取引の内外判定基準(国内取引に該当するのか国外取引に該当するのかを判定する基準)は、役務(サービス)を提供する者の事務所等の所在地が国外か否かが判断基準でした。

しかし、電気通信回線(インターネット等)を介して行う役務提供に限り、「役務の提供を受ける者の住所地等」で消費税の内外判定を行います。よって、国外事業者が行う役務提供であっても、日本の事業者が受けるものは国内取引として、消費税が課税されるようになっています。

消費税法では、課税資産の譲渡等を行った事業者が、当該課税資産の譲渡等に係る申告・納税を行うこととされていますが、電気通信利用役務の提供のうち「事業者向け電気通信利用役務の提供」については、国外事業者から当該役務の提供を受けた国内事業者が「特定課税仕入れ」として、申告・納税を行うことになるということになります。

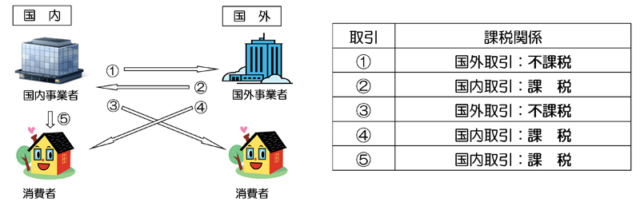

次の表は、国税庁のホームページに掲載されている「電気通信利用役務の提供」の取引の内外判定の取扱いの平成27年度税制改正に係る改正前及び改正後の取扱いの違いになります。

引用:国税庁HP「国境を越えた役務の提供に係る消費税の課税関係について」

の表のうち、②の取引がリバースチャージ方式による消費税の課税対象となる取引になります。この取引だけを抜き出したものが、次の図表になります。

引用:国税庁HP「国境を越えた役務の提供に係る消費税の課税関係について」

電気通信利用役務提供に該当する取引は、次のような取引が該当する。

・インターネット等を介して行われる電子書籍・電子新聞・音楽・映像・ソフトウェア(ゲームなどの様々なアプリケーションを含む)の配信

・顧客にクラウド上のソフトウェアやデータベースを利用させるサービス

・顧客にクラウド上で顧客の電子データの保存を行う場所の提供を行うサービス

・インターネット等を通じた広告の配信・掲載

・インターネット上のショッピングサイト・オークションサイトを利用させるサービス

・インターネット上でゲームソフト等を販売する場所を利用させるサービス

・インターネットを介して行う宿泊予約、飲食店予約サイト(宿泊施設、飲食店等を経営する事業者から掲載料等を徴するもの)

・インターネットを介して行う英会話教室など

電気通信利用役務提供に該当しない取引の例は、次の通りです。

・電話、FAX、電報、データ伝送、インターネット回線の利用など、他者間の情報の伝達を単に媒介するもの(いわゆる通信)

・国外に所在する資産の管理・運用等(ネットバンキングを含む)

・国外事業者に依頼する情報の収集・分析等

・国外の法務専門家等が行う国外での訴訟遂行等

・著作権の譲渡・貸付け(著作物等の受け渡しがインターネット等を介して行われた場合でも資産の譲渡に付随してインターネット等が利用されているだけですので、電気通信利用役務提供に該当しない)

「事業者向け電気通信利用役務の提供」等の特定課税仕入れを行った国内事業者は、当該特定課税仕入れについて、申告・納税の義務が課されるとともに、仕入税額控除の対象とすることができますが、一般課税で申告を行う事業者のうち、当該課税期間における課税売上割合が95パーセント以上である事業者および当該課税期間につき簡易課税制度が適用される事業者については、当分の間、特定課税仕入れはなかったものとされます。

当該取引が特定課税仕入れはなかったものとされるということは、特定課税仕入れに係る申告納税義務もありませんし、当然、仕入税額控除を行うこともできないことになります。

令和5年10月からのインボイス制度(適格請求書等保存方式)の導入により、従前に行っていた「登録国外事業者制度」は廃止され、インボイス制度に移行しました。この移行によって、国外事業者が行う「電気通信利用役務の提供」のうち、「事業者向け電気通信利用役務の提供」(例:「インターネット広告の配信」等)については、特定課税仕入れとして、当該役務の提供を受けた国内事業者に申告納税義務が課されることになっています(リバースチャージ方式)。

そして、当該リバースチャージ方式により申告・納税を行う消費税額については、仕入税額控除の対象となりますが、その適用要件として適格請求書の保存は必要なく、一定の事項が記載された帳簿のみの保存(※)で仕入税額控除が可能となります。

これに対し、国外事業者が行う事業者向け電気通信利用役務の提供以外の電気通信利用役務の提供(いわゆる消費者向け電気通信利用役務の提供)(例:「電子書籍・音楽の配信」等)について仕入税額控除の適用を受けるためには、売手である国外事業者から交付を受けた適格請求書(当該適格請求書の記載事項に係る電磁的記録を含みます。)の保存が必要となります。

(引用:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aに関して多く寄せられるご質問」問20)

(※)特定課税仕入れに係る帳簿記載事項

①特定課税仕入れの相手方の氏名又は名称

②特定課税仕入れを行った年月日

③特定仕入の内容

④特定課税仕入れに係る支払対価の額

⑤特定課税仕入れである旨

リバースチャージ方式では納税義務者が、「国外事業者が行う事業者向け電気通信利用役務の提供」を受ける国内事業者となります。

通常、「売った側」が消費税の納税義務を負いますが、国外事業者が行う事業者向け電気通信利用役務の提供の場合は、「買った側」、すなわち、国内事業者が申告・納税の義務を負うことになります。このように、買った側が売った側に代わり納税義務を負うことになることから「リバースチャージ」という名称になった訳です。

例えば、国外事業者から800,000円(税抜)のリバースチャージの該当する取引を行った場合の計算例を参考までに記載しておきます。

1.課税期間中の売上高

①課税売上高(税抜) 50,000,000円

②非課税売上高 24,000,000円

2.課税期間中の課税仕入れ(特定課税仕入れを除く)の金額(税抜)32,400,000円

(内訳)課税売上にのみ要するもの 21,600,000円

非課税売上にのみ要するもの 7,560,000円

課税売上と非課税売上に共通して要するもの 3,240,000円

3.課税期間中の特定課税仕入れの金額 800,000円

(内訳)課税売上と非課税売上に共通して要するもの 800,000円

課税売上高50,000,000円+特定課税仕入れに係る対価800,000円=50,800,000円

課税標準50,800,000円×10%(消費税率)=5,080,000円(仮受消費税)

課税売上高50,000,000円/課税売上高50,000,000円+非課税売上高24,000,000円=67.567%(課税売上割合の計算)

⑴課税仕入れに係る消費税

①課税売上にのみ要するもの 21,600,000円×10%=2,160,000円

②非課税売上にのみ要するもの 7,560,000円×10%=756,000円

③課税売上と非課税売上に共通して要するもの3,240,000円×10%=324,000円

消費税計 3,240,000円

④特定課税仕入れに係る消費税(共通) 800,000円×10%=80,000円

⑵仕入税額控除

①課税売上にのみ要するもの 2,160,000円(全額控除)

②非課税売上にのみ要するもの 0円(控除なし)

③+④課税売上と非課税売上に共通して要するものの税額控除272,970円

(272,970円の計算)

・③(共通)324,000円+④特定課税仕入れ(共通)80,000円=404,000円

・404,000円×67.567%(課税売上割合)=272,970円

上記合計①2,160,000円+③④272,970円=2,432,970円

税標準に係る消費税5,080,000円-仕入税額控除2,432,970円=2,647,000円(納税額)

(納付税額は百円未満切捨てとしています。)

※上記の計算例での仕入税額控除は、個別対応方式を採用して計算しています。

リバースチャージ方式による消費税の課税は、国外事業者が行う「電気通信利用役務の提供」のうち、「事業者向け電気通信利用役務の提供」だけでなく、国外事業者が国内において行う映画や演劇の俳優、音楽家などによる役務の提供(これを「特定役務の提供」と呼びます。)についても適用されることになっていますが、今回は、これらについてのご説明は省略しています。機会がありましたら、こちらについてのご説明も行いたいと思います。

国外事業者が行う事業者向け電気通信利用役務の提供については、課税売上割合が95%未満でない限り、リバースチャージ方式による課税はありませんが、課税売上割合がボーダーラインにある事業者の場合には、万が一、リバースチャージ方式による課税があっても対応できるように、国外事業者との取引について、仕訳の入力時にフラグを立てる(リバースチャージ方式による消費税の課税が想定される取引である旨の何らかの入力)など、後日、リバースチャージ方式による課税の対象となった場合に備えておくことが肝要であると考えます。

無料相談

経営のお悩みなど、まずはお気軽にご相談ください。

弊社スタッフがお客様の状況に最適なサービスをご提供いたします。

03-6417-9627

営業時間 9:30〜17:30(土日祝を除く)

HPを見てお電話した旨をお伝えください

くろじになる